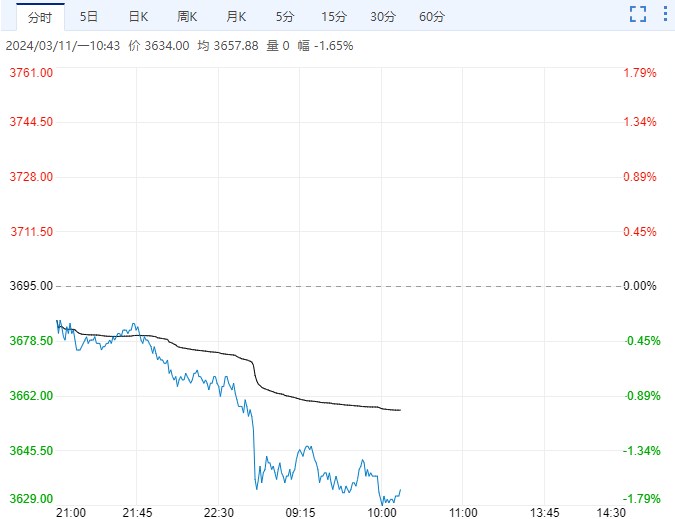

2017年10月30日,债市大跌,伴随而来的是股市、商品市场的联动下跌。

2017年10月30日,债市大跌,伴随而来的是股市、商品市场的联动下跌。

之前出现如此“恐慌”的时段分别是2007年的经济过热、2011年的高通货膨胀、2013年的“钱荒”。

债市与商品之间的联系逻辑基本可以理解为10年期国债利率是资本市场的基础利率,其大幅上行意味着风险资产的流动性承压。比如备受资金热捧的螺纹钢。而商品市场大概率会向债市收敛,期货贴水仍有修复的必要。

11月1日,螺纹热卷联动,在收盘前的一刻钟演绎深度跳水,昨日的一纸唐山限产文件让人遐想,靴子落地,但限产低于预期,成为今日亢奋后跳水的导火索。技术上来说,多头尾盘的撤离,新空进来,资金的来回洗盘,正在为换月做铺垫。

尽管永安在螺纹的净空高达近7万手,总净空仓才12万多手,但它正偷摸在05上建立多头头寸的端倪必须要注意。

同时,螺卷的基差再度拉开,资金可不会理会价格合不合理,套利盘再度汹涌介入,这两天热卷的异动表现得十分明显。

一言蔽之,大资金想的是未来,投资者看的是现在。宝钢3季报业绩创年内新高不是偶然,叠加10月份行业毛利环比抬升,倘若叠加流动性好转阶段窗口显现,钢价行情又会炒出鲜味。

通缩还是通胀?阵痛显现

10月26日,一则消息并不引起人们注意,史上首次!央行启动新“印钞”工具!两个月期逆回购,从另外的角度可以理解为,市场更饥渴了。所以央行不得不采用短期货币工具向市场投放货币流动性,补充基础货币。

有些分析只是仅从短期货币释放当做大放水,会造成通货膨胀之类的是不正确的判断。更加精准的判断其实是:钱荒是一种变相的银行挤兑,央行补充流动性是为了防止银行因挤兑而破产。

其实这一点已经从近期的债市很明显得反应出来。

同时我们需要明白一个非常重要的基础经济原理,利息一定要靠劳动生产率提高来归还,今年前三季度,中国的债务利息增加了30%,这也是为何供给侧在2015年提及后,不断在明确调结构、促升级的内因,到了必须改变的时候。

同时也能解释为何傻大黑忽然成为宠儿,在无法提高劳动生产率的阶段,只能通过提高利润上限来缓解。但,凡事都有负面。而现在,正是负面的发酵期。

<上一篇 沪镍期货涨势喜人但不成熟

下一篇> 未来3年全球镍板产量下降为定数

相关阅读

在需求偏软现实之下 预计沪锌短期弱势运行

4月2日早盘,沪锌主力合约弱势下行,目前盘内报...[详情]

上海期货交易所 :关于调整氧化铝期货交易手续费的通知

经研究决定,自2025年4月8日交易(即4月7日晚夜盘)起:氧化铝期货的交易手续费调整为...