周二(10月31日),纽约原油期货未来6个月的跨月价差已经从期货溢价转变成现货溢价。

周二(10月31日),纽约原油期货未来6个月的跨月价差已经从期货溢价转变成现货溢价。

跨月价差指的是不同交割日期的期货合约的价差,可以用来解释原油市场的供需平衡。

原油期货价格都是具有法律约束的金融工具,买家和卖家必须依据合约协议在未来的交割日子进行交易。

当前的情况是,该指数是用来衡量下个月原油期货价格和7个月后原油期货价格的价差,也就是6个月价差。当前,随着库存的下降,纽约原油的即时需求正在上升。

根据路透社的数据,这是该指数自2014年11月20日以来首次成为现货溢价。

现货溢价值得是原油现货价格超过期货的价格,这被看做是原油当前需求高涨的表现。相反的,期货溢价指的是期货价格高于现货价格。

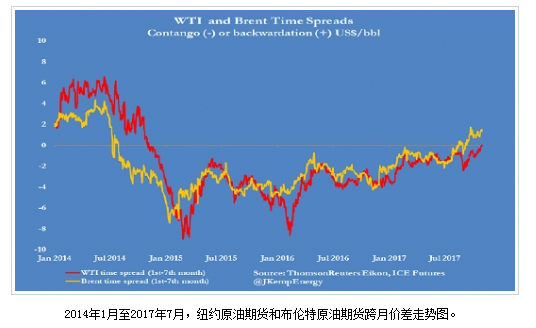

如下图所示,纽约原油期货已经变成现货溢价,而布伦特原油期货已经在今年早些时候变成现货溢价。

在欧佩克组织提高合规性之后的最新数据出炉之后,原油价格在周二早盘进一步上涨。

根据路透社10月的调查显示,欧佩克11个产油国完成了92%的限产合约,较9月的86%有所上升。

伊拉克北部原油出口量的下滑助长了油价近期的上涨。受北部库尔德地区问题的影响,伊拉克10月的原油产出下降12万桶/天。

原油价格10月上涨7%,实现连续4个月上涨。

因为疲软的需求,强劲的美元和美国页岩油的爆发,油价自2014年6月的近120美元高位一路下跌。此外,欧佩克不愿意减产也被看作油价下跌的一大原因。

下一篇> 钢价终端需求面临收缩

相关阅读

在需求偏软现实之下 预计沪锌短期弱势运行

4月2日早盘,沪锌主力合约弱势下行,目前盘内报...[详情]

上海期货交易所 :关于调整氧化铝期货交易手续费的通知

经研究决定,自2025年4月8日交易(即4月7日晚夜盘)起:氧化铝期货的交易手续费调整为...