螺纹近远月合约再次呈现升水格局,阶段性限产是近期钢价上涨的主因。

集金期货通2017年11月23日消息:螺纹近远月合约再次呈现升水格局,阶段性限产是近期钢价上涨的主因。限产严格程度超出市场预期,上海地区螺纹现货价格已经涨至前高附近,库存加速减少,夯实了供需紧平衡的局面。

需求主要看基建和房地产投资数据,两者显示出较强的韧性。尤其10月房地产投资增速稳中有降,为7.8%,较上月下降0.3个百分点,大幅低于房地产销售同比增速从9月的10.3%降至10月8.2%的降幅。

土地购置面积月度同比增速已经从年初的6.2%上涨至本月的12.9%,待开发土地面积9月首次转正为0.7%,显示出房地产土地开发投资增速受销售下降的影响较小。基建投资同样小幅下降,对螺纹钢下游的两大需求领域而言,房地产投资增速短期很难大幅反弹,基建投资保持稳中有降的态势,需求增速保持稳定。需求相比供给的变动,可预期且幅度有限。

此轮“2+26”城市采暖季限产历时长、力度严,打出“1+16”组合拳,执行力度超预期。若限产50%覆盖“2+26”全部城市且能严格执行,预计影响全国日均钢铁产量12%以上。Mysteel调查163家钢厂高炉开工率已经降至历史新低63.12%。较前一周大幅减少7.05个百分点,创有统计以来的最低水平。其中限产力度最大的河北地区,Mysteel统计的7家样本钢厂高炉开工率较前一周更是下降了近14%。

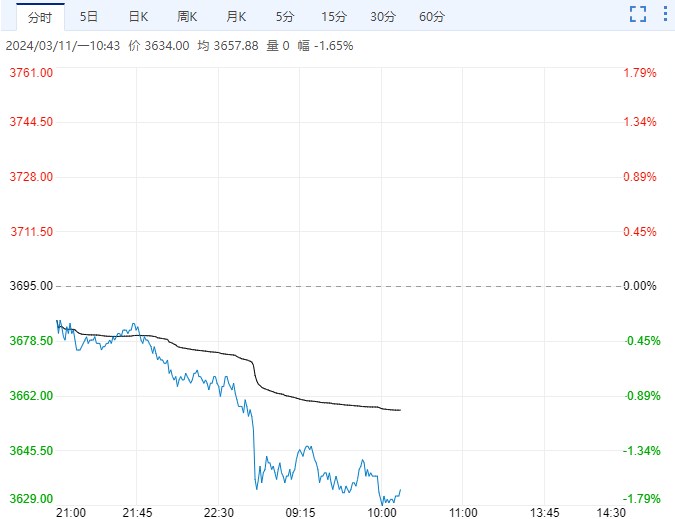

伴随高炉开工率创下近年新低的还有库存,Mysteel统计的全国26个城市长材和23个城市板材库存总体下降,其中线材库存降幅最大,螺纹次之。截至11月20日,螺纹钢社会库存降至362万吨,环比下降9.5%,“钢厂+钢贸”全国总库存886万吨,环比下降5.9%,单周去化幅度为5月下旬以来最高。反季节性的大幅去库存带动现货成交好转,主力合约相较现货价格贴水达到520元/吨的高位。

在行政限产措施下,钢厂毛利再次增加至千元每吨,但由于限产规模不可持续,当前的盈利水平无法反应常态下的行业状态,产能短时间波动巨大,RB1805合约贴水修复行情很难得到基本面方面的配合。

焦化企业同样受到环保限产的影响,加上盈利状况不佳,开工率降至两年来的最低水平,截至11月20日,焦化企业产能规模大于200万吨的平均产能利用率为70.9%,100-200万吨的平均产能利用率为62.2%,小于100万吨的平均产能利用率为66.03%,其中产能200万吨以上的焦化厂周利用率环比降幅高达4.9%。焦化企业产能出清程度不高,并且产能利用率对利润的敏感性较大,导致短周期在产产能波动幅度很大。

目前多数钢厂焦炭库存仍处于正常水平,上游库存较高的钢厂仍然在打压焦炭价格,采购积极性低,焦化企业出货没有明显改善,库存没有随着开工的大幅降低而同步降低。铁矿石港口库存在1.38亿吨的水平,环比变化不大,主要还是外矿发货量增加的原因。从明年几大矿山的产量计划来看,供应宽松的局面依然持续。

短期来看,由于近期受到季节性环保调控因素的冲击,钢价、库存、产能等都出现了大幅的波动,期现价差由于反映的基本面不同,难以回到正常水平。钢价宽幅震荡的区间并不代表近期供需面的平衡点,宽幅震荡还将持续。

下载关注集金期货通APP,查看实时期货行情走势,获取权威期货投资信息!

(本文作者:未知,侵权联系:webmaster@cngold.org)

下一篇> 螺纹钢年底前或维持振荡上扬走势

相关阅读

在需求偏软现实之下 预计沪锌短期弱势运行

4月2日早盘,沪锌主力合约弱势下行,目前盘内报...[详情]

上海期货交易所 :关于调整氧化铝期货交易手续费的通知

经研究决定,自2025年4月8日交易(即4月7日晚夜盘)起:氧化铝期货的交易手续费调整为...