近期,PTA市场虽然一直在炒作翔鹭、华彬、桐昆等PTA装置投产带来的供应压力,但未来PTA市场的供需格局将会逐步改善,叠加成本端走高,对应PTA期货价格重心有望逐步上移。

集金期货通2017年11月28日消息:近期,PTA市场虽然一直在炒作PTA装置投产带来的供应压力,但未来PTA市场的供需格局将会逐步改善,叠加成本端走高,对应PTA期货价格重心有望逐步上移。

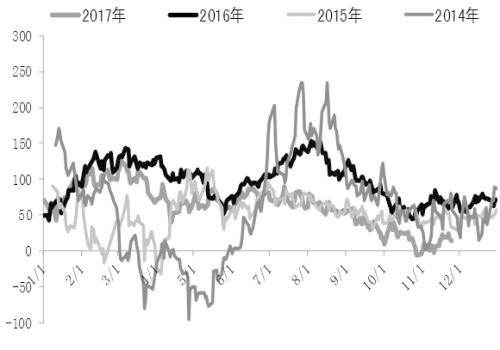

图为PX生产利润季节性规律(美元/吨)

供需改善 PX成本端支撑逐步加强

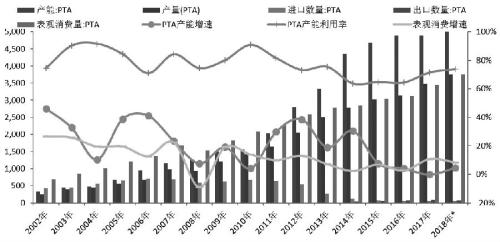

短期来看,国内乌石化以及青岛丽东负荷运行偏低,中金石化160万吨装置停车检修中,海南炼化四季度末有停车检修计划,四川石化检修计划推迟至2018年3月中旬,国内PX供应有稳中收缩之势,预计四季度我国PX产量维持在75万―78万吨偏低水平,同比下滑5%―12%。因外围PX装置检修计划较少,预计四季度我国PX进口量将继续环比回升至130万吨的历史高位水平。四季度PX的供应总量为613万吨,同比增速为9%。考虑到四季度PTA旧装置重启以及新建产能释放带来PX消耗量增加,PX在四季度去库存10万―15万吨,库销比也将大幅回落。

2017年投产装置的产能滞后释放叠加来年新建产能的投产,预计2018年亚洲PX市场会形成290万吨的有效产能供应,产能增速达到5.75%,新增产能的绝对量也要大于2016―2017年130万―150万吨的水平,但因2017年年末PTA新旧产能投产释放,叠加中下游环节的补库存需求,我国PTA产量增速有望达到12%,2018年PX的供需有望从2017年的弱平衡格局逐步收紧。

图为我国PX供需平衡情况(万吨)

当前PX和石脑油的加工差为近几年偏低水平,11月初,PX生产一度出现亏损,PX厂家挺价心态加重,部分装置负荷调降。展望2017年年底及2018年,随着原油价格带动石脑油价格强势以及PX自身供大于求格局的阶段性缓解,PX价格存在较大的补涨空间,给予PTA成本端较强支撑。

2018年PTA有效产能大幅增加 供需维持紧平衡

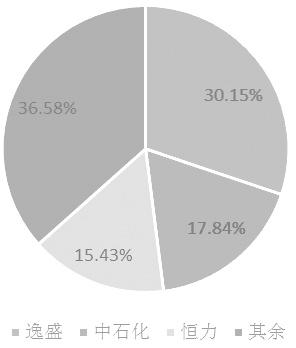

2017年中国有蓬威石化、华彬以及翔鹭石化老旧680万吨产能计划复产,四川晟达以及桐昆二期320万吨新建产能计划投产,截至2017年11月,蓬威石化90万吨旧产能在2月中旬行情高点投产,华彬集团140万吨产能以及翔鹭石化450万吨中的150万吨产能11月复产,桐昆石化新建的220万吨装置推迟至12月投产,届时PTA有效产能将提升600万吨至4278万吨水平。

图为PTA产业供需平衡情况(万吨)

考虑到桐昆石化二期新建的220万吨PTA产能在2018年将全面投产,届时PTA总产能将达到5100万吨,不过产能增速仅为4.51%,大幅低于2011―2015年年均25%的产能扩张力度,可以说PTA市场经过2011―2015年连续的产能扩张过后,实质性的产能扩张已经近尾声,2016―2019年已进入产能过剩消化期,整个行业的开工率水平逐年抬升,供需格局逐年改善。考虑到产业链补库存需求,基准情况下2018年PTA产量增速将达到12%,PTA的行业产能利用率将提升5.8个百分点至77.15%,若扣除长期停车淘汰出市场的620万吨无效产能,2018年PTA的有效产能利用率将提升至87.8%。

图为PTA各企业有效产能占比

<上一篇 玻璃短期维持高位震荡整理

下一篇> 动力煤夜盘期货行情上涨

QQ账号登录

QQ账号登录 微信账号登录

微信账号登录 微博账号登录

微博账号登录