2017至2020年,十大铜精矿企业目前仅有2018年嘉能可因非洲矿山复产而增加铜矿供给,但是总量仅20万吨,其他矿商也没有增产项目,总体上,十大铜精矿企业产量是下降的。

集金 期货 通01月17日消息:目前全球铜供应持续偏紧,后市抗压能力或愈发强劲。

铜矿增长潜力小

2017至2020年,十大铜精矿企业目前仅有2018年嘉能可因非洲矿山复产而增加铜矿供给,但是总量仅20万吨,其他矿商也没有增产项目,总体上,十大铜精矿企业产量是下降的。十大铜精矿企业未来的扩产以力拓和必和必拓最为积极。但要形成新一轮供应需要时间,实际投资主要集中在2018年。因此,关注2018年十大铜精矿企业真实的投资到位情况。

除了十大铜精矿企业外,2017年主要的矿山增量大多数已经如期释放,不过,厄瓜多尔矿山由于产量较大,是分批次释放的。根据2017年的跟踪,十大铜精矿企业2017年供应增量为23.8万吨,2018年预估为31.5万吨,2019年预估为24.5万吨。

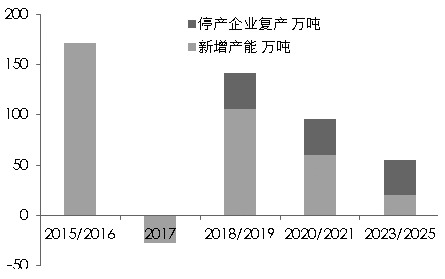

2016年主要停产的铜矿企业有三家,分别是嘉能可的刚果Kamoto铜矿、Vedanta Resources赞比亚的Nchanga铜矿、Imperial Metals加拿大的Huckleberry矿。其中,嘉能可计划是2018年复产,其他两家暂时无计划,不过,从其停产原因来看,主要是因为价格问题。因此,停产企业复产也是可能的供应弹性因素。

2017年由于铜价强势,没有新增矿山减产,而2017年此前减产的矿山也没有复产,因此2018年主要关注其复产情况。

综合来看,自2017年开始,全球铜精矿供应弹性主要有三部分,第一部分是新增产能,第二部分是在产产能弹性,第三部分是停产产能复产(由于只有嘉能可的停产产能有复产时间表,其他的停产产能只能假设会在2018、2019年复产)。另外,废旧铜方面,由于政策收紧,2018年前三批废七类铜进口批文大幅收窄,进一步加剧原料紧张情况。