近期螺纹钢价格表现坚挺,但如果需求持续走弱,库存在本就同比显著偏高的基础上进一步大幅累积,在下半年旺季需求可能弱于上半年的情况下,“淡季不淡”的价格调整压力将不断累积。

从中期来看,即使淡季结束,螺纹钢迎来下半年的消费旺季,专项债年度额度提前用尽可能带来去年类似的赶工需求,但这一轮赶工需求的强度远不及上半年,今年需求的高点大概率已出现在上半年。

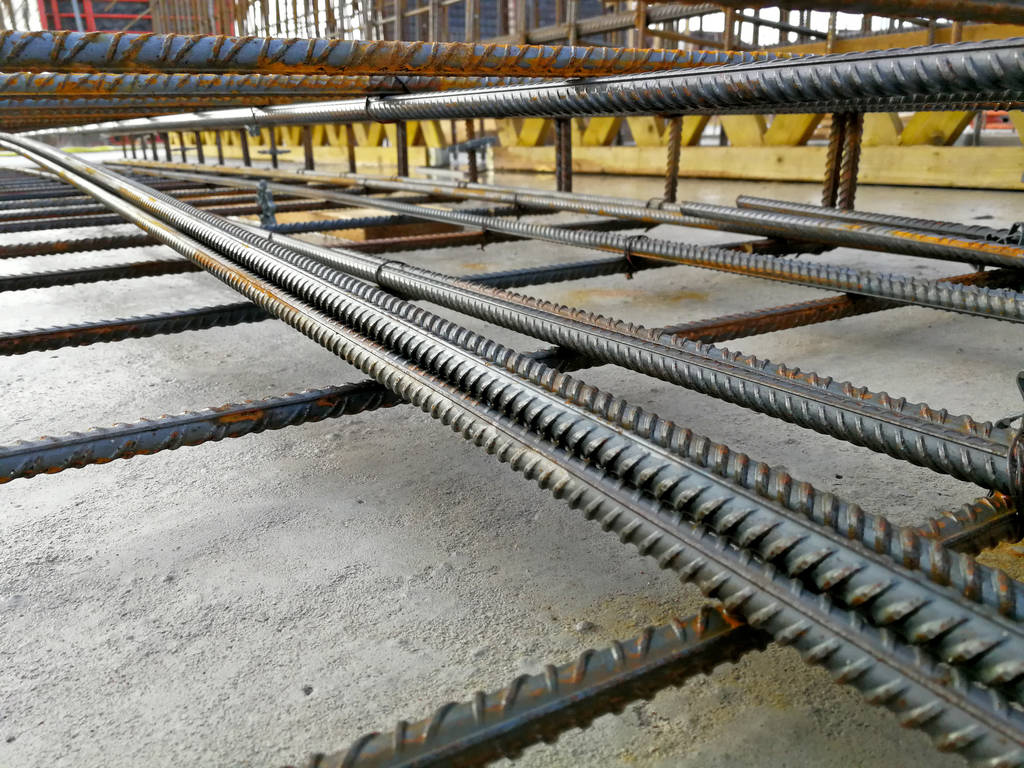

其次,地产、基建投资虽持续恢复,但存在隐忧。受疫情影响,1—2月地产、基建投资增速大幅下降,随着国内经济持续复苏,固定资产投资增速不断修复,1—5月固定资产投资同比增速已由今年1—2月的-24.5%回升至-6.3%。其中,基建投资增速同比降3.31%,地产投资增速同比降0.3%,增速较1—2月分别上升23.55%和16%,但也要注意到固定资产投资(含地产和基建)增速的斜率已出现放缓势头。细分到地产方面,1—5月份与螺纹钢需求相关度较高的新开工面积和施工面积增速分别为-12.8%和2.3%,也是呈现增速斜率环比持续放缓趋势。固定投资特别是地产投资增速回升放缓或意味着钢材需求的推动力较前期有所走弱。

最后,钢材供应处于历史高位且具备刚性。从供给端来看,上周螺纹产量虽有小幅回落,但仍处于历史性高位,同比仍高5.3%。往后来看,一方面,参考历史开工水平,高炉开工增长空间较小,近期平稳运行,铁水产量则保持稳中上升态势,较去年同期多增2.8%;另一方面,当前的电炉开工距过去两年高点仍有不小提升空间,目前由于部分区域电炉钢厂利润状况不佳导致产量释放受限,如果价格上涨修复利润,螺纹钢的产量仍有增长空间。此外,据Mysteel不完全统计,5—7月份中国将累计进口500万—600万吨各品种钢材,以5月进口量128万吨来看,6—7月进口资源仍将为供给带来一定增量。

总的来看,前期集中赶工过后需求的强度持续走弱,加上季节性因素影响,后期需求仍有走弱的可能,考虑到高供应的持续性,淡季库存累积的幅度可能超过预期。近期螺纹钢价格表现坚挺,但如果需求持续走弱,库存在本就同比显著偏高的基础上进一步大幅累积,在下半年旺季需求可能弱于上半年的情况下,“淡季不淡”的价格调整压力将不断累积。预计淡季价格在长短流程成本之间运行,考虑到当前价格接近价格区间上沿,短期内或有逢高沽空交易机会。

<上一篇 硅铁期货重挫7% 不具备上涨驱动力

下一篇> 黄金期货多空博弈的背后 是谁在影响价格?