短期宏观情绪偏空,但基本面表现尚可。虽然供应端电解铝产能运行持续处于高位,但消费端表现较为稳定,其中出口及汽车板块表现亮眼,在一定程度上延迟了淡季的到来。

投资方面,基建及固定资产投资则出现高位回落势头。同时地产严控政策仍未放松,新开工及竣工面积均有所下滑。因此,虽然国内经济持续改善,但仍不能盲目乐观。另外,国内货币政策也有逐渐收紧的迹象,这也在某种程度上限制了国内商品反弹的高度。

数据显示,截至10月29日,我国电解铝已建成且待投产的新产能为300万吨,已投产186.5万吨,已建成新产能待投产113.5吨,年内在建且具备投产能力新产能45万吨,预期年内还可投产89.5万吨,预期年度最终实现累计投产276万吨。而目前行业吨铝生产平均利润在12800元附近,铝厂利润仍处于历史高位,具有较强的投产意愿。

而唯一对后期投产可能造成影响的是秋冬季限产,从去年限产情况来看,受影响产能仅17万吨左右。据了解,山东、河南、陕西等多家铝企排放已达到A级标准,今年受采暖季限产产能预估在10万吨以内。相较于待投产产能而言,限产产能数量偏低,年底供应端压力将持续凸显。

消费保持稳定

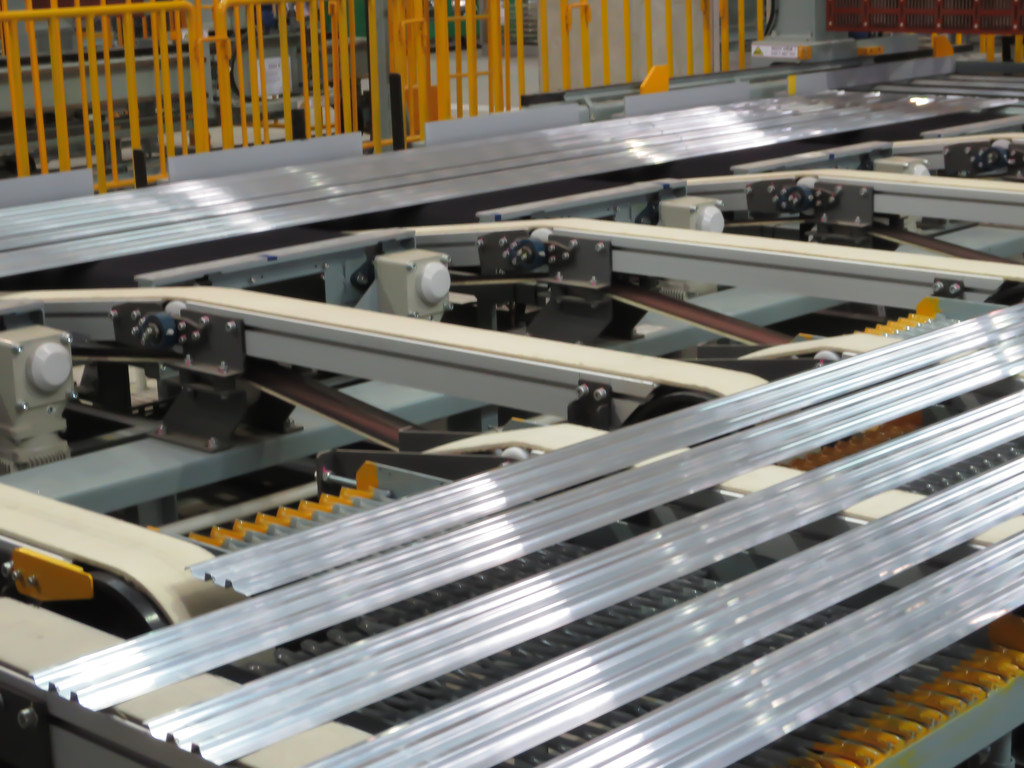

目前下游铝加工企业开工率整体保持稳定,尚未出现明显下滑。从终端表现来看,9月地产表现略有改善。汽车板块表现亮眼,同时中汽协预计四季度汽车产销依然保持较快增长。另外,由于国内医疗器械相关订单出口表现较好,在一定程度上也带动了铝消费。因此,即使传统消费旺季“金九银十”接近尾声,消费依然保持稳定,库存处于持续去库状态。

但中期来看,随着废铝进口政策落地,后期国外低价废铝会逐步流入国内,对国内原铝消费造成一定的替代作用。而秋冬季限产的实施,也会对下游铝加工企业造成一定影响。因此,中期消费有转弱的可能,而转弱的标志则是库存重新进入累库阶段。

综上所述,短期宏观面风险再次提升,市场避险情绪加重。但基本面利好对价格形成一定的支撑,铝价不宜过分看空。同时,在去库存阶段,随着市场情绪缓和,可尝试逢低做多,或在沪铝期货2011和2012合约上进行跨期正套。中长期来看,待沪铝期货2011合约交割完毕,供需格局或发生较大转变,在2012、2101合约上可考虑逢高布局空单。

<上一篇 需求趋缓 沪锌期货存在走弱可能

下一篇> 商品期货大面积上涨 沪银主力涨幅明显