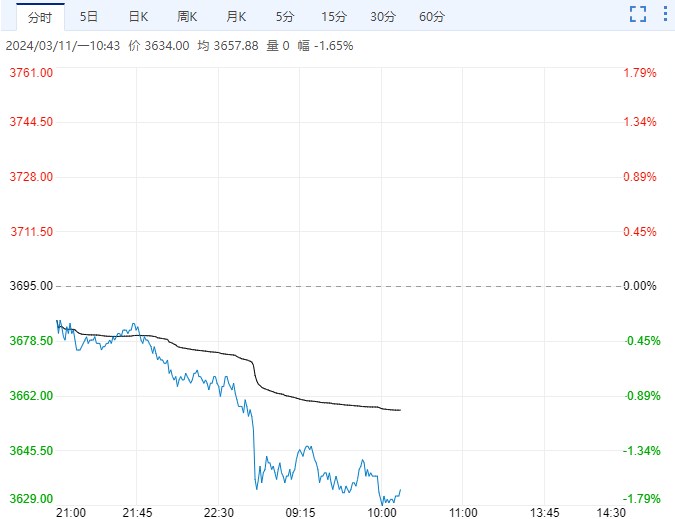

10月中旬开始,螺纹钢盘面持续走低,主力1月合约10月下旬更是失守5000元/吨关口,而此前其已在该点位上方运行了半年有余。关键点位的失守导致跌势加速,截至昨日收盘,已经不足4300元/吨。经过深度下挫,螺纹钢市场风险是否已经释放完毕?后续又将如何演绎?

10月中旬开始,螺纹钢盘面持续走低,主力1月合约10月下旬更是失守5000元/吨关口,而此前其已在该点位上方运行了半年有余。关键点位的失守导致跌势加速,截至昨日收盘,已经不足4300元/吨。经过深度下挫,螺纹钢市场风险是否已经释放完毕?后续又将如何演绎?

信用周期处于回落阶段

很多经济指标都具有明显的周期性特征,用其来分析工业品价格走势是一种常见的方法。货币政策是政府调控宏观经济的基本手段之一,市场对货币政策的关注度相对偏高。研究货币政策,更多在于分析货币向大宗商品价格的传导路径。俗话说水涨船高,“放水”就容易形成上涨逻辑。受疫情影响,全球“放水”,流动性宽松就是大宗商品价格大幅上涨的主因之一。从历史数据看,M2/GDP指标对整体工业品价格具有2—3个季度的领先性。

不过,需要注意,此指标与工业品价格的波动幅度并不一致,这意味着可参考此指标作为工业品未来价格方向的一个指引,但不能依此来预判未来工业品价格的波动幅度。从指标走势看,目前指标维持回落态势,说明未来2—3个季度整体工业品运行重心大概率下降。值得说明的是,工业品价格和钢价运行大趋势基本一致,而二者波动幅度并不一致,其中的差异是各品种基本面差异所致。

信用与货币相对应,信用周期对钢价的影响较为显著,两者在趋势上和波动幅度上都有较强的相关性。数据显示,二者相关性超过0.5。一般来说,信用周期进入扩张阶段,此时需求(真实需求和补库需求)处于持续改善阶段,只要供应回升速度不至于过快,需求支撑下,供应和库存恢复的压力就会缓解,钢价就具备持续上涨的基础。反之,当信用周期连续回落,真实需求将见顶回落,投机需求也将跟随下行,此时需求支撑力度不足,若供应收缩力度不够,钢价就有承压回落风险。从目前信用周期和钢价的关系看,信用周期自去年10月见顶以来维持回落态势,今年钢价的逆势上行更多体现为供应端强收缩。截至目前的市场情况也证明了,若供应未收缩,以今年的需求强度,则钢价早已下行。

<上一篇 市场表现弱势 硅铁低位震荡

下一篇> 市场情绪偏负面 螺纹钢下行压力较大

相关阅读

在需求偏软现实之下 预计沪锌短期弱势运行

4月2日早盘,沪锌主力合约弱势下行,目前盘内报...[详情]

上海期货交易所 :关于调整氧化铝期货交易手续费的通知

经研究决定,自2025年4月8日交易(即4月7日晚夜盘)起:氧化铝期货的交易手续费调整为...