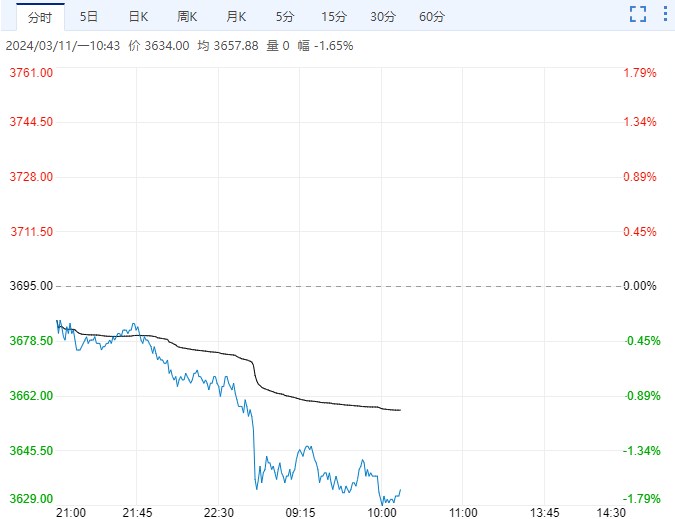

10月中旬开始,螺纹钢盘面持续走低,主力1月合约10月下旬更是失守5000元/吨关口,而此前其已在该点位上方运行了半年有余。关键点位的失守导致跌势加速,截至昨日收盘,已经不足4300元/吨。经过深度下挫,螺纹钢市场风险是否已经释放完毕?后续又将如何演绎?

不过,地产合理的资金需求正在得到满足,远月悲观预期将有所修正,只是地产下行趋势很难改变。经济下行压力加大,地产信贷政策或边际调整放松,远月地产用钢偏弱预期也会有一定幅度的修复,在供应收缩的预期下,远月螺纹钢盘面将强于近月。

基建投资表现不及预期,主要原因在于专项债发行放缓、财政支出转向民生、城投债融资趋严、基建项目审批趋严。此外,近年来地方政府财政吃紧,隐性债务风险也压制了基建投资的反弹。根据IMF的测算,2019年我国地方政府隐性债务规模达42.17万亿元,几乎是当年21.31万亿元显性债务的两倍,如何防范化解地方政府隐性债务风险是2021年财政的重点工作。在地产走弱背景下,基建投资当月增速与螺纹钢表观需求当月增速基本同步,基建投资表现不及预期也是螺纹钢需求超预期下滑的原因之一。

2021年确保完成全年经济社会发展目标任务的压力不大,但三季度以来,不稳定、不确定因素增多,经济恢复势头有所放缓,稳增长仍需财政发力。数据显示,截至9月底,公共财政收入4.33%的同比增速相比财政支出0.19%的同比增速明显偏高,财政仍有较大的发力空间,其中基建项目多由财政主导。考虑到新增就业累计增速与目标增速差不断拉大,基建发力或已在路上,这与8月以来专项债资金发行提速相匹配。前三季度,全国地方发行的新增专项债券约五成投向交通基础设施、市政和产业园区领域的重大项目。一般来说,基建项目从开始到形成实物需求要经历前期准备、项目立项、资金筹集、资金拨付、项目开工、形成实物需求等阶段,而专项债资金从发行到落地到项目开工大概需要3个月,预计11月开始基建会带来一定的用钢需求增量。

<上一篇 市场表现弱势 硅铁低位震荡

下一篇> 市场情绪偏负面 螺纹钢下行压力较大