房地产的下行和限产政策的推进是铁矿牛转熊的主要逻辑,至少在明年3月15日前,铁矿的弱势局面很难改变。

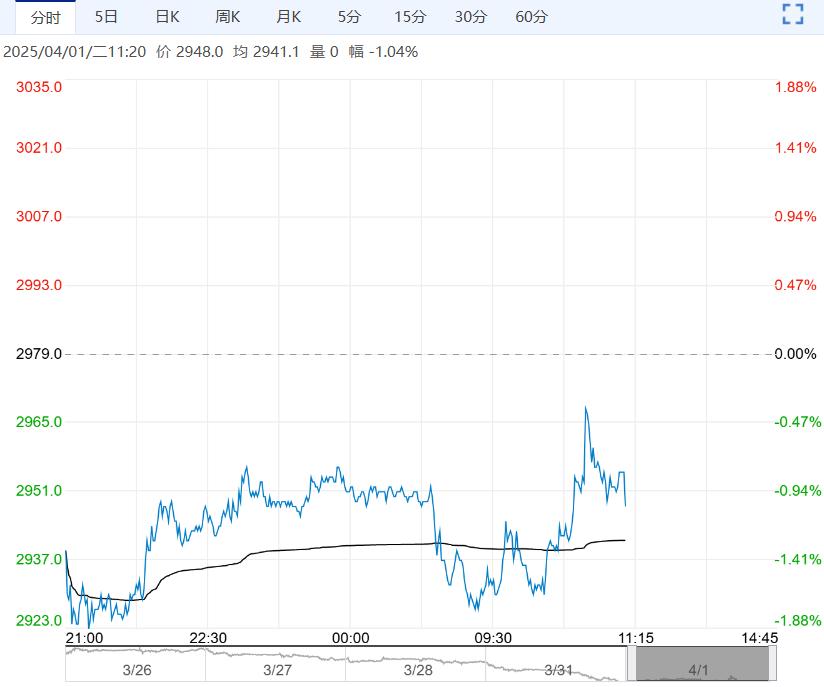

11月5日,铁矿石期货主力合约盘面走跌。

澳洲发运1828.4万吨(+226.1),发中国的比例74.97%(-16.33%),巴西发运567.9万吨(-128.2),澳巴发运合计2396.3万吨(+97.9),全球发运合计3029万吨(+141)。45港到港量2448.4万吨(-188.6)。在港船舶190条(-10),压港依然严重。点钢网北方六港库存8683万吨(+129);45港库存14491.95万吨(+446.47),继续累库。

进口矿周消耗量1833.72万吨(-21.28),以疏港量推算的铁矿石需求为2025.73万吨(+91.42),以铁水产量推算的铁矿石需求为1479.17万吨(-22.89),国内钢厂铁矿石库存10415.19万吨(-17.58)。最近一个交易日主要港口成交五日均值为79.88万吨(-8.38)。

华泰期货:

供应端,本周全球铁矿发运环比增加141万吨至3029万吨,发运量有一定回升,供给端整体波动不大。需求端,全国粗钢产量继续维持低位,同时国内钢材需求大幅下滑,国内铁矿消费将进一步萎缩。整体来看,铁矿将延续供过于求的格局,进口铁矿库存将持续累积。随着海运费大幅回落,铁矿到岸成本降低,成本支撑难以维持。预计铁矿向下空间将打开,建议逢高做空铁矿。

瑞达期货:

铁矿石隔夜I2201合约继续下滑,进口铁矿石现货报价下调。国常会再提大宗商品高涨等问题,市场情绪再度受挫。贸易商以降价出货为主,但钢厂依旧维持按需补库,市场交投氛围一般。周五关注国内铁矿石港口库存数据。技术上,I2201 合约1小时MACD指标显示DIFF与DEA 运行于0轴下方。操作上建议,MA5 日均线下方偏空交易,注意风险控制。

中州期货:

供给宽松,到港高位,压港严重,延续累库。限产持续,铁水产量走弱,港口成交弱。综合来看,采暖季限产范围扩大,高炉检修增多,降能耗和限产减产继续,铁矿石需求持续承压。钢厂利润大幅压缩,冬储补库预期降低,海运费下降较多,铁矿石价格重心下移,震荡偏弱。

南华期货:

最近污染防止持续加严,除了前期河北唐山等地的限产停产外,河南开封、焦作等地也启动了重污染黄色预警,相应的减排措施启动。下游方面,钢材利润持续走差,据钢联调研,目前钢坯含税成本5017元/吨,钢厂平均毛利润-117元/吨,钢厂利润倒挂。钢材利润的走差也传导到上游。

目前由于焦炭价格高企,相对于铁矿反而占炼钢成本更高。焦炭本身基本面更强,铁矿在自身基本面偏弱的情况下成为了利润传导的对象,近来跌幅大于焦炭。

从海外一些分析师的观点来看,基本也保持了对铁矿看空的观点,房地产的下行和限产政策的推进是铁矿牛转熊的主要逻辑,至少在明年3月15日前,铁矿的弱势局面很难改变。目前的一个主要问题还是本次下跌的底部位置,给出的点位依然保持在500元/吨左右,至于500元下方的空间有多少,目前盘面对标的超特粉历史最低价为240元/吨左右,叠加运费、升贴水等因素,450元/吨左右是可能的一个底部。策略上,依然维持偏空看法;套利方面关注0105正套。

<上一篇 需求逐步抬升 动力煤或逐步企稳

下一篇> 供需明显收缩 焦炭偏弱运行