1月,各指数明显回调,进而导致的小盘指数出现一定的流动性风险。流动性风险一方面来自于前期的小盘股交易拥挤度过高,另一方面是由于多头资金对于大盘的托底使得市场偏好大幅改变。

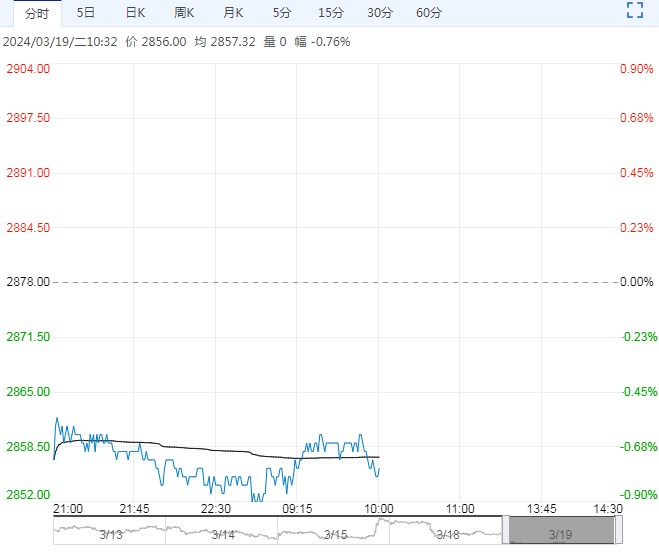

1月,各指数明显回调,进而导致的小盘指数出现一定的流动性风险。流动性风险一方面来自于前期的小盘股交易拥挤度过高,另一方面是由于多头资金对于大盘的托底使得市场偏好大幅改变。春节前最后一周,多头资金开始托底小盘指数,流动性风险逐步缓释。在此过程中,1月16日至2月8日期间,沪深300ETF净申购2050亿元;2月5日至2月8日期间,中证1000ETF和中证500ETF净申购607亿元。随着流动性风险解除,节后市场回归正常交易逻辑。

春节前后基本面并无明显变化,市场关注点仍然在于经济周期尤其是房地产周期的复苏力度。从2月5年期LPR调降25bp这一点来看,此前强调的“稳房价、稳地价、稳预期”的政策逻辑在重要会议前仍未发生根本改变。在此基础上,“三大工程”的政策细节和落地过程仍然是市场关注重点,这关系到今年剩余时间财政政策和货币政策的发力节奏。海外AI模型Sora的发布为国内开拓应用场景提供了想象空间,在政策不出现超预期情况下可能在一定时期内引领盘面,但仍需关注交易拥挤度问题。

指数层面3月预计仍以震荡为主。下方支撑来自于三个方面:(1)市场对于政策托底经济的强烈预期;(2)多头资金的建仓点位;(3)各指数PE经过阶段回升后目前仍处低位。其中值得一提的是,北向配置盘自去年8月起持续减持A股,但1月底开始重新配置,表明该点位存在超跌的可能性较大。同时,指数级别向上空间仍然有限,预计以指数轮动为主,可能会重回“红利+科技”的主线。

<上一篇 国债期货:资金面宽松 期债延续强势

相关阅读

实际需求未见增长亮点 不锈钢短期或将延续弱势

4月10日早盘,不锈钢主力合约弱势下行,目前盘内...[详情]

郑商所:关于动力煤期货2604合约有关事项的公告

一、交易保证金标准和涨跌停板幅度:交易保证金标准为50%,涨跌停板幅度为10%。按规则...