近期数据显示,1、2月经济指标多走强,工业增加值、固定资产投资均加速,但社会零售消费增速放缓。基建需求、外需仍是产出的主要带动力。设备更新和消费品以旧换新的增量,对制造业和耐用品消费需求值得关注。

【行情复盘】

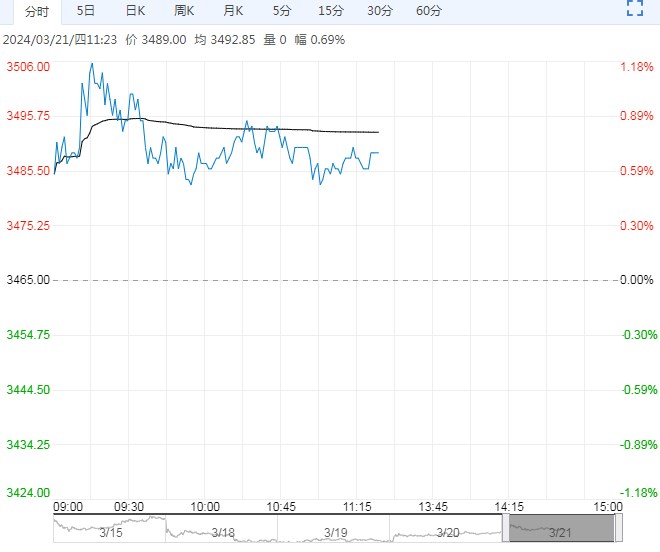

周二现券收益率变动不一,中期债略有上升其他下行,国债期货则继续全面上涨。成交持仓方面,TS成交上升持仓下降,TF成交下降持仓上升,T和TL成交持仓均上升。

【重要资讯】

一级市场方面,国开行3年、3+2年、5年金融债中标收益率分别为2.1039%、2.2271%、2.2065%,全场倍数分别为3.61、5.13、3.81,边际倍数分别为7.7、2、1.42。农发行2年、7年期金融债中标收益率分别为2.0260%、2.36%,全场倍数分别为5.23、6.96,边际倍数分别为1.1、12。

消息面上看,央行今日开展公开市场操作小幅净回笼50亿元,短端资金利率维持稳定,市场暂不受此方面影响影响。

近期数据显示,1、2月经济指标多走强,工业增加值、固定资产投资均加速,但社会零售消费增速放缓。基建需求、外需仍是产出的主要带动力。设备更新和消费品以旧换新的增量,对制造业和耐用品消费需求值得关注。

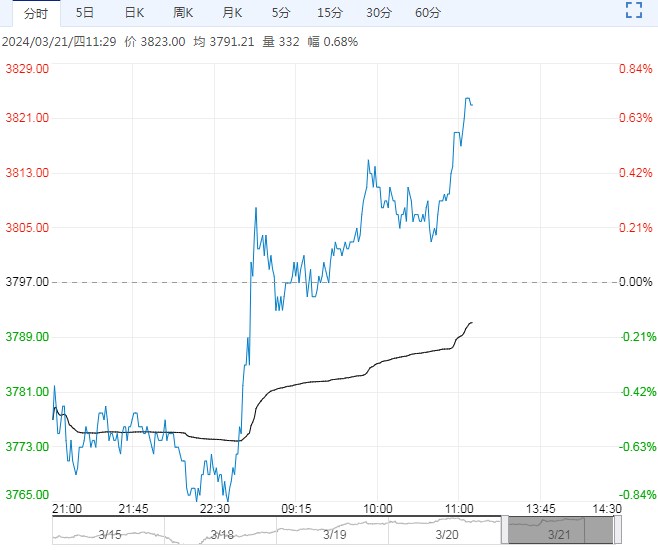

总体上看,国内经济仍为修复趋势,再通胀方向不改,产出稳中有升、基建投资持稳、外需持续改善,但地产仍偏弱。海外方面,美联储近期略偏鹰派,本周会议将成为市场焦点。国内风险资产价格稳中有涨,避险情绪下降为主。

【市场逻辑】

国内经济基本面小幅利空市场。预计经济继续稳定修复,仍为潜在利空。货币政策短期转向观望,财政政策将加大扩张,有利于经济基本面改善,增加长端国债供给为潜在阶段利空需警惕。海外政策边际变动有利于市场。风险偏好影响暂时减弱。长期来看,继续关注名义增长和政府债供给节奏等方面影响。

【交易策略】

策略方面,交易盘关注市场情绪,配置盘做好持仓管理。期债连续下跌后反弹,整体波动增加需继续警惕风险,仍不建议增加久期和杠杆。期现方面,主要仍是TS合约基差偏向上行趋势。

跨期方面,主要价差均在90%区间内,暂无套利机会。曲线方面,关注曲线走陡下10-5和10-2利差机会。

<上一篇 市场情绪稳定 股指基本面有所回归