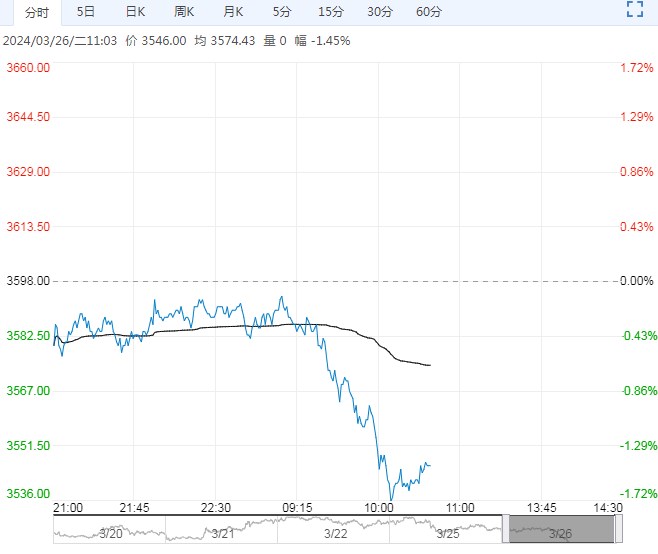

本周,锰硅端最显著的边际变化,我们认为在于供给端终于开始出现明显的收缩迹象,周产环比大幅减少1.62万吨至18.33万吨,接近过去五年的低位水平,这对于价格的预期起到一定的支撑作用。

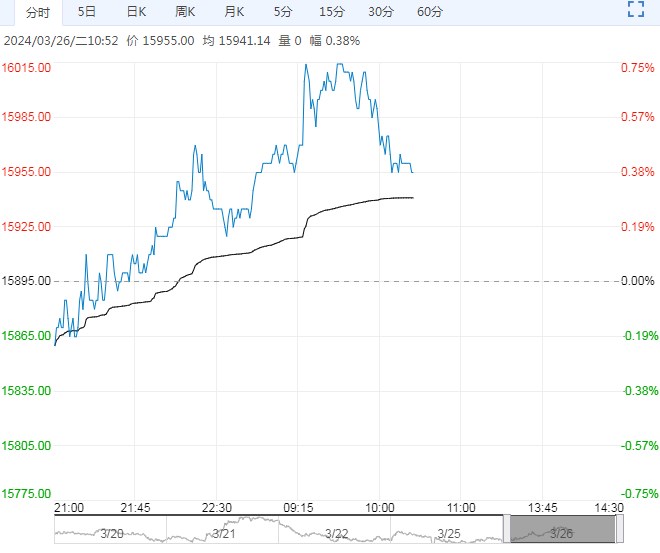

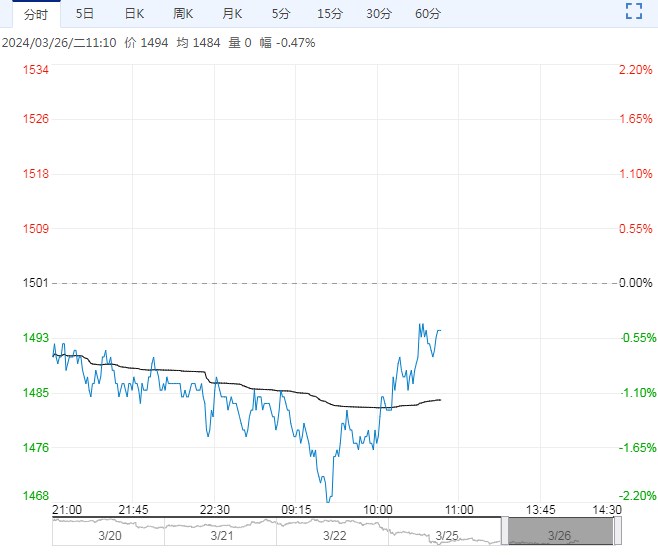

周一,锰硅主力(SM405合约)小幅冲高后回落,日内收涨0.10%,收盘报6194元/吨。

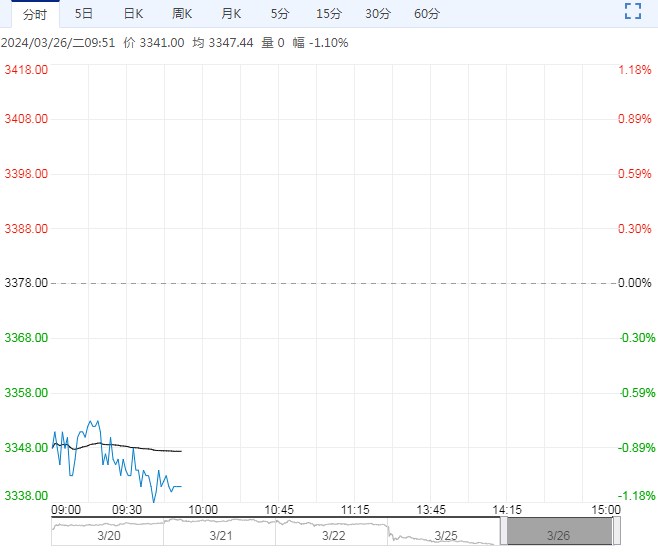

现货端,天津 6517锰硅市场报价6020元/吨,环比上日+20元/吨,现货折盘面价6170元/吨。期货主力合约升水现货24元/吨,基差率-0.39%,处于低位水平。

本周,锰硅端最显著的边际变化,我们认为在于供给端终于开始出现明显的收缩迹象,周产环比大幅减少1.62万吨至18.33万吨,接近过去五年的低位水平,这对于价格的预期起到一定的支撑作用。

同时,在“负反馈”阶段性结束之后,铁水端开始环比出现好转,虽然恢复的幅度相对有限。不过,主要的需求端,螺纹钢为代表的建材表现仍旧不佳,螺纹钢产量环比仍在走弱,同比降幅依旧维持在接近90万吨/吨的水平,这仍将是价格的显著限制。历史高位的库存,历史同期低位的螺纹钢产量以及铁水产量的背景之下,我们认为价格短期仍无法表现出明显的强势。

展望后市,可以确定的是,当前7-8%地铁水同期降幅是不可持续的(在于今年整体钢材需求向下7-8%的降幅目前认为发生的概率不大),铁水的向上修复只是时间的问题,届时可能发生由铁水向上修复而引发的黑色系“正反馈”(还未到来,需要观察与等待)。从而带动合金端出现一定的反弹(预计时间在4-5月),幅度仍取决于钢材下游的实际需求力度。

但即使发生正反馈,我们目前认为对于煤焦钢以及铁矿价格的修复幅度将远大于合金端(近期煤焦钢的反弹幅度开始应证),原因在于:1、合金自身利润分配话语权低;2、从自身基本面角度看,供给仍旧十分宽松,一个在于历史高位的库存,另一个在于锰硅没有显著收缩的产量以及下游预计仍同比显著偏弱的建材需求。

虽然向下方向仍是需要注意的风险,但鉴于风险的阶段性出清以及铁合金成本端向下的空间相对有限,我们建议关注“正反馈”到来时价格的反弹机会(幅度预计有限)。

相关阅读

在需求偏软现实之下 预计沪锌短期弱势运行

4月2日早盘,沪锌主力合约弱势下行,目前盘内报...[详情]

上海期货交易所 :关于调整氧化铝期货交易手续费的通知

经研究决定,自2025年4月8日交易(即4月7日晚夜盘)起:氧化铝期货的交易手续费调整为...