上周补库带来的库存表现好于预期,但往后看,实际消费6月仍环比5月明显走弱,暂时维持6月累库的预期;远期三季度锭棒库存整体预期基本持平,四季度仍有去库诉求。现货市场方面,节前华南持货商仍以出货避险为主,叠加库存去化幅度不大,华南现货贴水小幅走扩;铝棒加工费走弱。

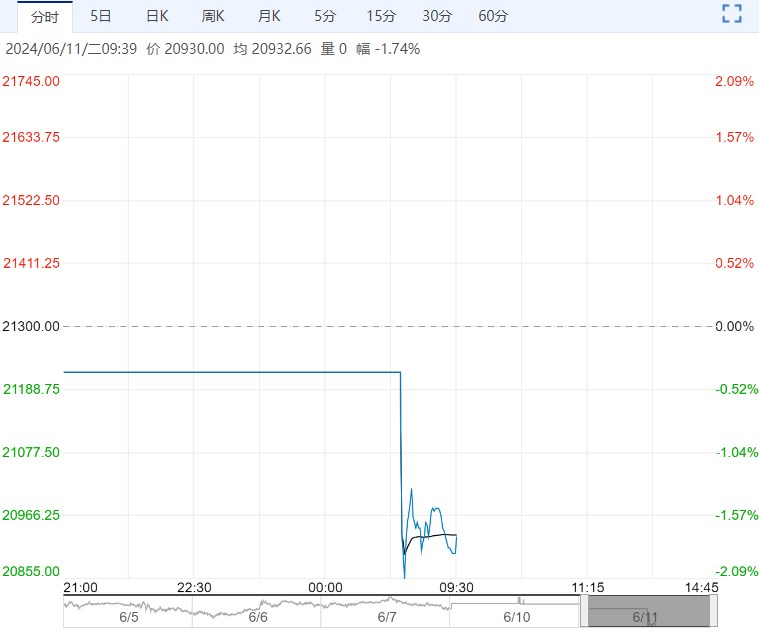

【沪铝】

LME上一交易日收于2582,日涨6或0.23%。

上周补库带来的库存表现好于预期,但往后看,实际消费6月仍环比5月明显走弱,暂时维持6月累库的预期;远期三季度锭棒库存整体预期基本持平,四季度仍有去库诉求。

现货市场方面,节前华南持货商仍以出货避险为主,叠加库存去化幅度不大,华南现货贴水小幅走扩;铝棒加工费走弱。

成本端,国内氧化铝现货价格持稳,空头平仓离场明显期价高位回落至3800附近、煤炭和炭块价格持稳。海外现货方面升水持稳;成本端欧洲天然气价格回落至前期低位,电价继续小幅上涨。

投资策略:borrow结构8-12合约贴水参与;内外反套底仓参与;单边观望,投机空头参与的驱动不强,多头关注20800附近的支撑。

风险提示:美国降息预期变化、海外消费超预期。

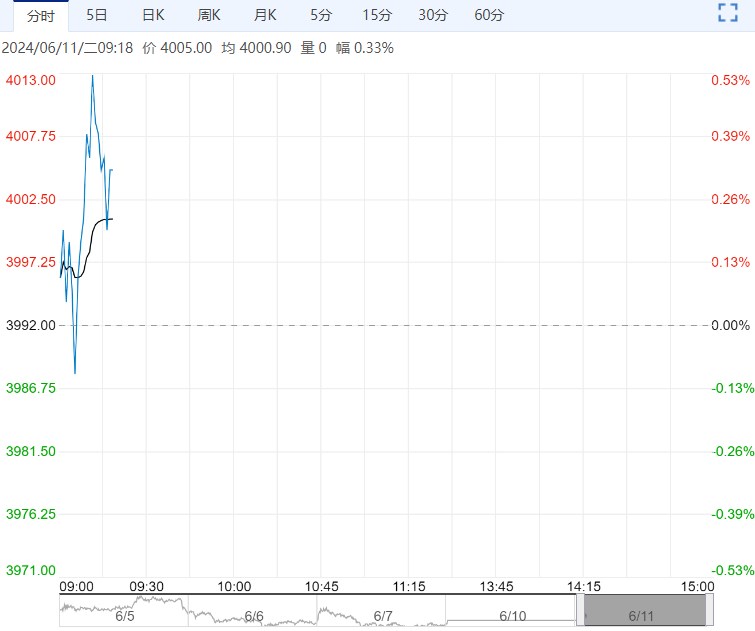

【沪铜】

昨日LME铜收于9881.0美元/吨,涨1.36%;上海升水-65,广东升-60。

宏观方面,国常会指出要加快构建房地产发展新模式,研究储备新的去库存和稳市场的政策。

海外方面,美国五月非农增27.2万,大幅超预期,降息预期回落。

基本面上,矿TC仍维持在历史极低值,临近年中TC谈判,原料矛盾仍有发酵可能性。精铜环节,供应端再生冶炼尚充足,实际检修影响被削弱,六月产量预计仍有保障。

消费端表现略不及预期,铜价重心有所回落后,终端订单回归力度总体并不强,但加工材库存偏低,有一定短期刚需采购。展望后市,流动性宽松延续,叠加短期产业刚需采购,预计对短期铜价有所支撑。若现货持续弱于预期,回调或将加剧。

投资策略:短期订单可考虑低位进行一定采购,中期订单可稍作等待。

风险提示:宏观政策变化,消费持续不及预期等。

下一篇>已是最后一篇