4月进口炼焦煤1094.94万吨,环比增加7.4%,同比上涨32.04%。蒙煤和俄罗斯煤进口需求转差,4月进口同比增幅分别为32.04%和14.75%。澳大利亚,加拿大进口量增加明显,同比分别增长359%和130%。2024年1-4月我国炼焦煤累计进口3784.07万吨,同比增加23.13%。

【行情复盘】

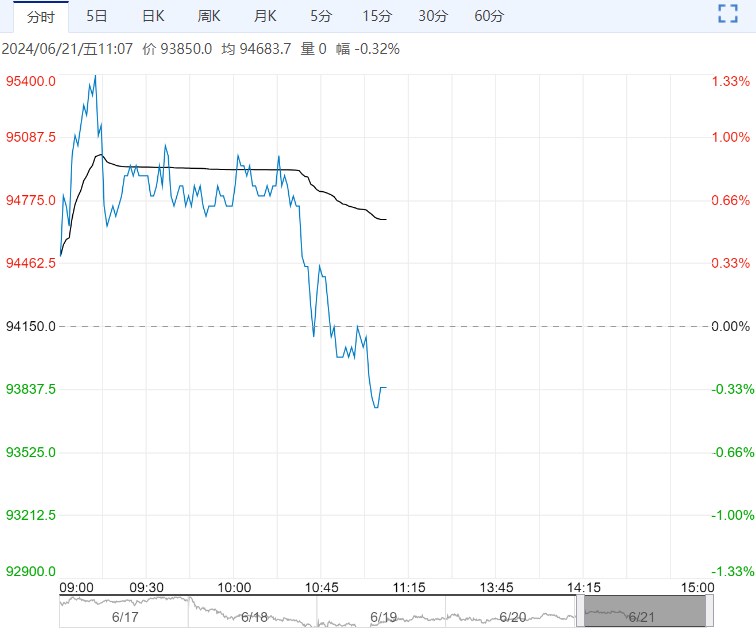

焦煤昨夜盘维持稳定,主力合约上涨0.16%收于1592.5元/吨。

【重要资讯】

5月进口煤及褐煤4381.6万吨,环比减少143.6万吨,环比下降3.2%,1-5月累计进口煤及褐煤20496.9万吨,同比增长12.6%。

2024年5月份,中国原煤产量为3.8亿吨,同比下降0.8%,降幅较1-4月收窄2.1个百分点;1-4月累计产量18.6亿吨,同比下降3.0%。1-5月进口煤炭2.0亿吨,同比增长12.6%,增速进一步放缓。

4月进口炼焦煤1094.94万吨,环比增加7.4%,同比上涨32.04%。蒙煤和俄罗斯煤进口需求转差,4月进口同比增幅分别为32.04%和14.75%。澳大利亚,加拿大进口量增加明显,同比分别增长359%和130%。2024年1-4月我国炼焦煤累计进口3784.07万吨,同比增加23.13%。

山西省资源税税目税率表做出修改,将“煤”税目原矿税率由8%调整为10%,选矿税率由6.5%调整为9%,“煤成气”税目原矿税率由1.5%调整为2%,自4月1日起施行。

【市场逻辑】

5月地产投资增速依旧低迷,1-5月全国固定资产投资增速下降。M1同比下降明显,降息预期落空,美元指数走强,宏观层面利空黑色系商品。本周成材表需小幅回升,五大钢种产量下降,成材供需改善,出现去库,后续随着成材价格企稳,需求端对炉料端的负反馈将有所减轻。焦煤现货价格下调,盘面破位下行。焦炭首轮提降后部分地区又有50元/吨左右的提降,焦企利润被压缩,再度面临转入亏损,最近焦炭周度产量出现拐点,增速放缓。叠加后续部分焦炭产能将面临淘汰,焦煤需求预期走弱。国内煤矿保供意愿增强,但受需求疲弱影响,坑口产量和开工率下降。高基数效应下今年外煤累计进口增速持续放缓。近期焦煤基本面有所走强,上游下游库存均出现下降,担忧主要来自下游需求端的负反馈。

【交易策略】

近期焦煤基本面走强,坑口和下游均出现去库,但市场仍担忧终端需求下降可能再度引发对炉料端价格的负反馈,可尝试逢高沽空。

(来源:方正中期期货)

下一篇>已是最后一篇

相关阅读

在需求偏软现实之下 预计沪锌短期弱势运行

4月2日早盘,沪锌主力合约弱势下行,目前盘内报...[详情]

上海期货交易所 :关于调整氧化铝期货交易手续费的通知

经研究决定,自2025年4月8日交易(即4月7日晚夜盘)起:氧化铝期货的交易手续费调整为...