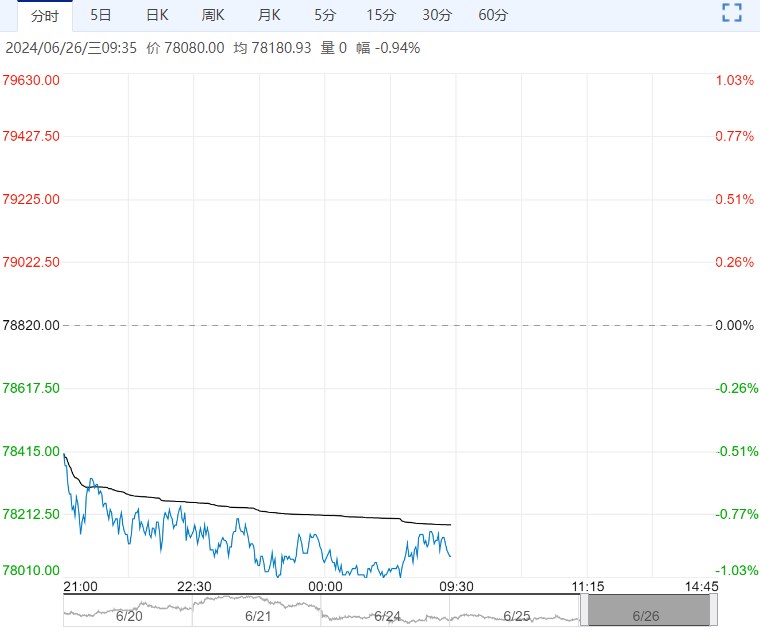

6月26日早盘,沪铜主力合约弱势下行,目前盘内报78080元,跌幅-0.94%。国内地产恢复不及预期,加之步入电网投资淡季,铜杆新增订单和产量环比下降显著,空调产业由于南方持续性降雨,内销排产下滑,叠加国内铜库存延续累库,高库存压力下,预计铜价维持低位震荡。操作上,前期空单可选择减仓,多头建议暂时观望。

6月26日早盘,沪铜主力合约弱势下行,目前盘内报78080元,跌幅-0.94%。国内地产恢复不及预期,加之步入电网投资淡季,铜杆新增订单和产量环比下降显著,空调产业由于南方持续性降雨,内销排产下滑,叠加国内铜库存延续累库,高库存压力下,预计铜价维持低位震荡。操作上,前期空单可选择减仓,多头建议暂时观望。

广州期货:维持震荡偏弱为主

美联储理事鲍曼再度“放鹰”,警告通胀存在上行风险,预计2024年不会有任何降息行动,美联储可能把降息时间推迟至2025年。美元指数保持偏强态势,铜价承压运行。基本面,伴随铜价下跌,精废价差明显收窄,市场上再生铜原料流通开始紧张,或再次引发对后期铜矿偏紧传导至冶炼端的预期,当前TC仍处历史极低值,限制价格继续下跌空间,但短期利多驱动有限,价格反弹驱动不强,预计维持震荡偏弱为主。

铜冠金源期货:维持震荡偏弱走势

产业方面:海关数据,中国5月废铜进口量为19.8万吨,同比+12.4%,美国仍然是最大来源国,虽然精废价差回归但在精矿偏紧格局下国内炼厂仍有进口动力。美联储鹰派官员立场强硬,称移民带来的住房需求和就业市场偏紧将会继续推高通胀,市场风险偏好继续降温,美元指数高位震荡令金属承压;基本面上,海外矿端的供应趋紧已在此前基本定价,而国内精铜弱现实格局延续,社会库存去化缓慢,整体预计铜价将维持震荡偏弱走势。

<上一篇 消费端仍旧疲软 沪镍短期或偏弱震荡运行

下一篇>已是最后一篇

相关阅读

在需求偏软现实之下 预计沪锌短期弱势运行

4月2日早盘,沪锌主力合约弱势下行,目前盘内报...[详情]

上海期货交易所 :关于调整氧化铝期货交易手续费的通知

经研究决定,自2025年4月8日交易(即4月7日晚夜盘)起:氧化铝期货的交易手续费调整为...