7月11日,SMM1#锡281750元/吨,环比上涨3000元/吨;现货升水50元/吨,环比不变。沪锡价格高位盘整,下游企业采购意愿较低,仅有极少刚需成交。大部分贸易企业为零散成交或暂无成交。

【现货】7月11日,SMM 1#锡281750元/吨,环比上涨3000元/吨;现货升水50元/吨,环比不变。沪锡价格高位盘整,下游企业采购意愿较低,仅有极少刚需成交。大部分贸易企业为零散成交或暂无成交。

【供应】据SMM调研,6月份国内精炼锡产量16285吨,环比减少2.6%,同比增长14.5%。5月份国内锡矿进口量为0.84万吨,环比-18.28%,同比-54.12%。1-5月累计进口量为7.91万吨,累计同比-14.49%。其中缅甸地区5月进口锡矿为0.32万吨,进口量进一步下滑,同比减少76.65%。5月份国内锡锭进口量为637吨,环比-13.22%,同比-82.72%,1-5月累计进口量为7263吨,累计同比-28.55%。

【需求及库存】据SMM统计,5月焊锡开工率77.5%,月环比减少1.9%,其中大型企业开工率79.1%,月环比减少0.5%,中型企业开工率72.2%,月环比减少4.9%,小型企业开工率81.5%,月环比减少7.6%。由于沪锡价格的持续攀升,下游企业接收的订单数量相较于4月份出现了一定程度的减少,特别是受到光伏行业排产降低的波及,部分焊料企业的订单量下滑幅度尤为明显,另外部分终端企业出于成本考虑,选择暂时停止采购活动,从而将原本计划在5月份完成的订单进行延后处理或直接取消,预计消费淡季大背景下,6月开工率继续走弱。截至7月11日,LME库存4440吨,环比减少10吨;上期所仓单14816吨,环比增加23吨;社会库存16088吨,环比减少229吨。

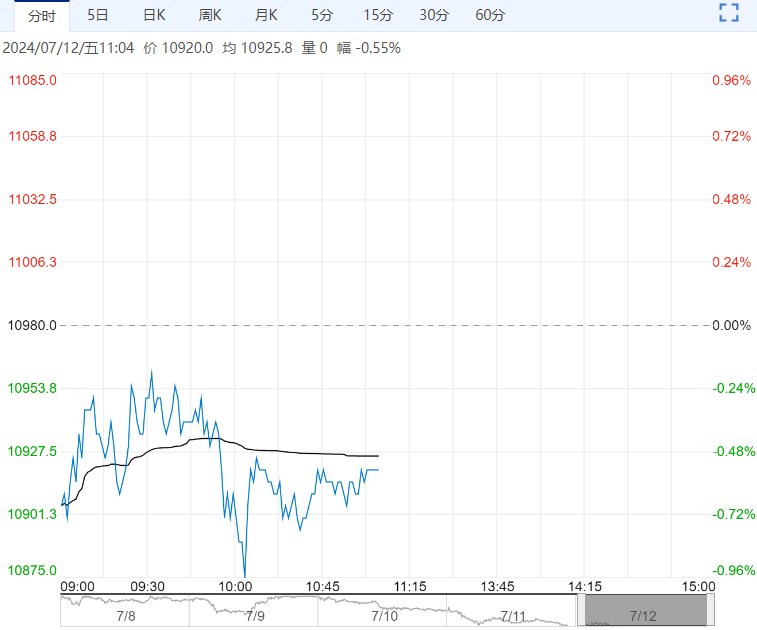

【逻辑】宏观方面,美国6月CPI与核心CPI的增速均超预期放缓,CPI同比增速由5月的3.3%放缓至3%,为去年6月以来最低增速,环比下降0.1%,核心CPI同比增长3.3%,环比增长0.1%。供应方面,缅甸地区锡矿仍未复产,5月进口数据延续走弱,缅甸进口锡矿数量进一步下滑,同时缅甸改变后续出口征税方式,后续锡矿出口数量将受到影响,供给端扰动仍存。需求方面,半导体全球销售额同比增速维持上行趋势,参考日本集成电路库存指标,半导体库存周期已进入被动去库阶段,库存比例低位,韩国半导体出口金额持续向上增长,晶圆厂开工率上行,需求预期向好,等待半导体主动扩产带动对锡消费。综上所述,宏观情绪转暖,基本面供给端持续扰动,半导体上行周期对需求端带动,下游需求数据多抬头回暖,国内社库延续去库趋势,对锡价保持回调后低多思路为主,前期做多策略触发入场,继续持有。

【操作建议】多单继续持有

【短期观点】高位震荡

免责声明:本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。本报告的最终所有权归报告的来源机构所有,客户在接收到本报告后,应遵循报告来源机构对报告的版权规定,不得刊载或转发。

<上一篇 需求持续低迷 螺纹钢短期或仍将弱势运行

下一篇>已是最后一篇

相关阅读

在需求偏软现实之下 预计沪锌短期弱势运行

4月2日早盘,沪锌主力合约弱势下行,目前盘内报...[详情]

上海期货交易所 :关于调整氧化铝期货交易手续费的通知

经研究决定,自2025年4月8日交易(即4月7日晚夜盘)起:氧化铝期货的交易手续费调整为...