宏观方面美联储言论整体偏鸽,美元走软,但有色市场并未跟随走强。产业方面,必和必拓暂停西澳镍业合计2年4个月,影响产量18-20.3万吨。但市场反馈今年仍有大型低成本电积镍项目投产,且俄镍恢复一座熔炉生产,可以弥补减少的产量。

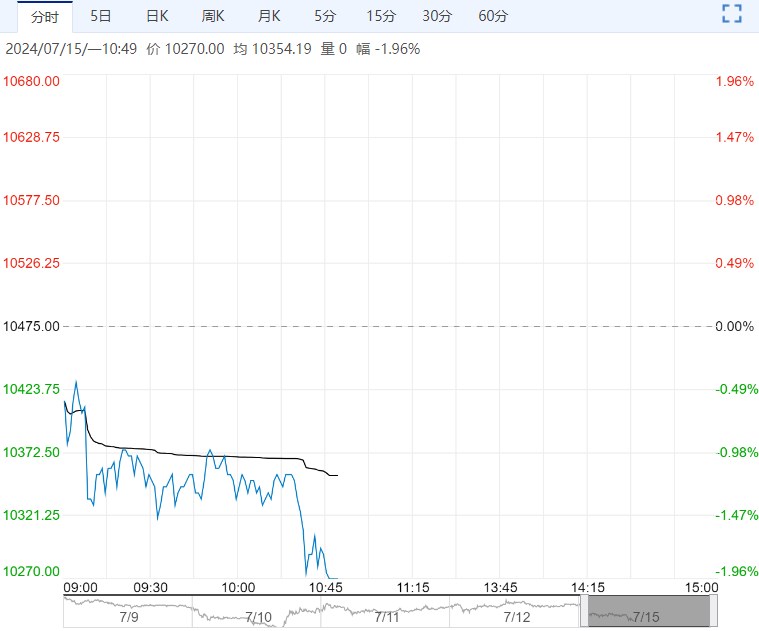

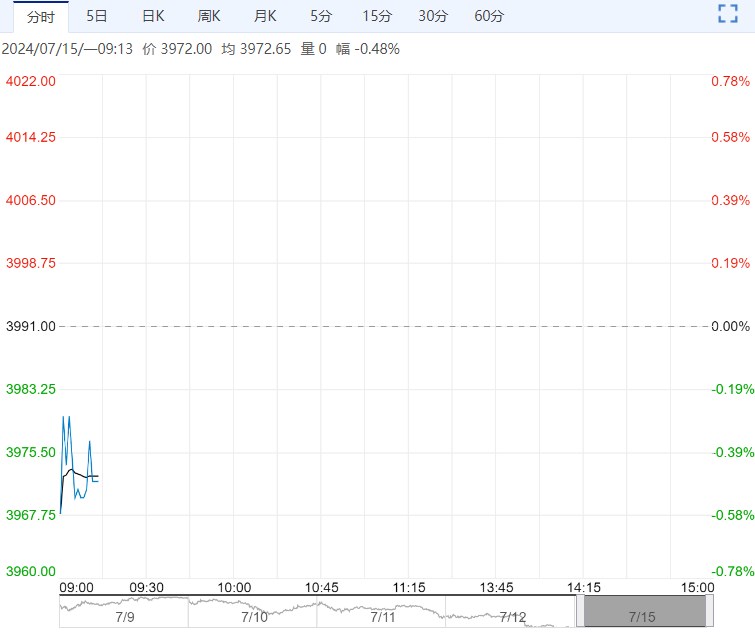

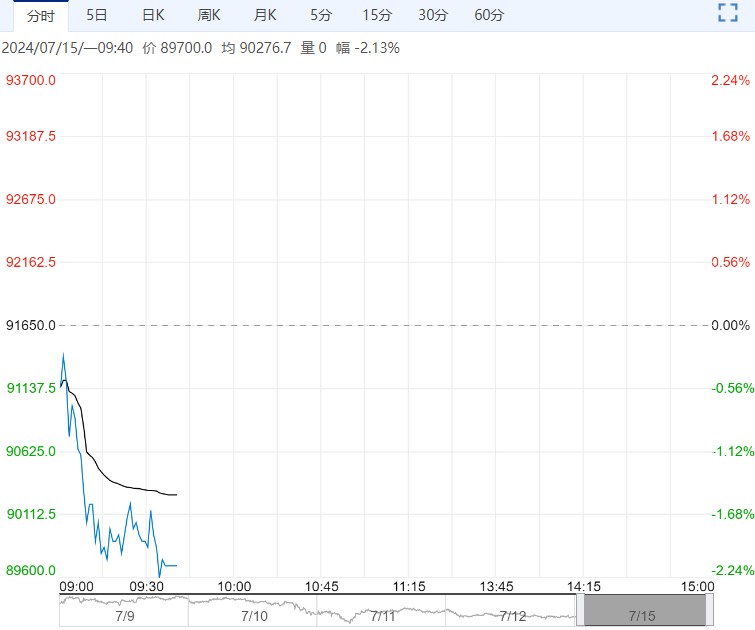

【外盘情况】1.盘面情况:周五LME镍价上涨95至16925美元/吨,LME镍库存增加144吨,光阳库存续增,LME镍0-3升贴水-278.15美元/吨。沪镍主力2409合约上涨980至134700元/吨,指数持仓减少7648手。

2.现货情况:金川升水环比上调100至1300元/吨,俄镍升水环比下调25至-125元/吨,电积镍升水环比下调50至100元/吨,硫酸镍价格环比持平于28500元/吨。

【相关资讯】1.据外电7月12日消息,俄罗斯金属生产商Nornickel公司发言人周五称,在经过影响生产计划的重大维修之后,该公司将于8月初重新启动其旗舰企业Nadezhda冶炼厂两座熔炉中的一座。Nornickel是世界上最大的钯金生产商和精炼镍的主要生产商。

2.2024年上半年,公司印尼镍资源项目一期产销近21,000吨金属镍MHP,实现超产30%,同比增长超过100%,降本目标显著,推动效益提升。2024年上半年,公司核心产品三元前驱体产能释放,继续放量,市场需求增长,出货量突破10万吨。

3.格林美:公司通过自主技术优化设计,将印尼镍资源项目产能总规模从12.3万吨金属镍/年扩展到15.0万吨金属镍/年,其中公司控股产能为11万吨金属镍/年,公司参股产能为4万吨金属镍/年,印尼镍资源项目二期主体设备已于6月30日如期完成安装,将于今年7月开始在年内分批竣工投产,并在年内全部释放产能。同时,公司在印尼布局三元前驱体产线,将于今年8月竣工,9月投产,面向欧美市场,在印尼打通由低品位红土镍矿到电池原料和电池材料的世界一流镍资源新能源材料全产业链,有效应对IRA法案下的FEOC细则,突围IRA法案封锁,打造公司在欧美两大新能源新兴市场进军的竞争力。

【逻辑分析】宏观方面美联储言论整体偏鸽,美元走软,但有色市场并未跟随走强。产业方面,必和必拓暂停西澳镍业合计2年4个月,影响产量18-20.3万吨。但市场反馈今年仍有大型低成本电积镍项目投产,且俄镍恢复一座熔炉生产,可以弥补减少的产量。

镍基本面过剩持续,库存不断增加,部分出口交仓的镍板回流国内,近期价格依然承压。关注外围市场及资金流向。

【交易策略】1.单边:镍价走势震荡偏弱,关注外围市场及资金流向。

2.套利:暂时观望。

3.期权:暂时观望。

下一篇> 过剩局面暂无改善 预计工业硅短期仍偏弱

相关阅读

在需求偏软现实之下 预计沪锌短期弱势运行

4月2日早盘,沪锌主力合约弱势下行,目前盘内报...[详情]

上海期货交易所 :关于调整氧化铝期货交易手续费的通知

经研究决定,自2025年4月8日交易(即4月7日晚夜盘)起:氧化铝期货的交易手续费调整为...