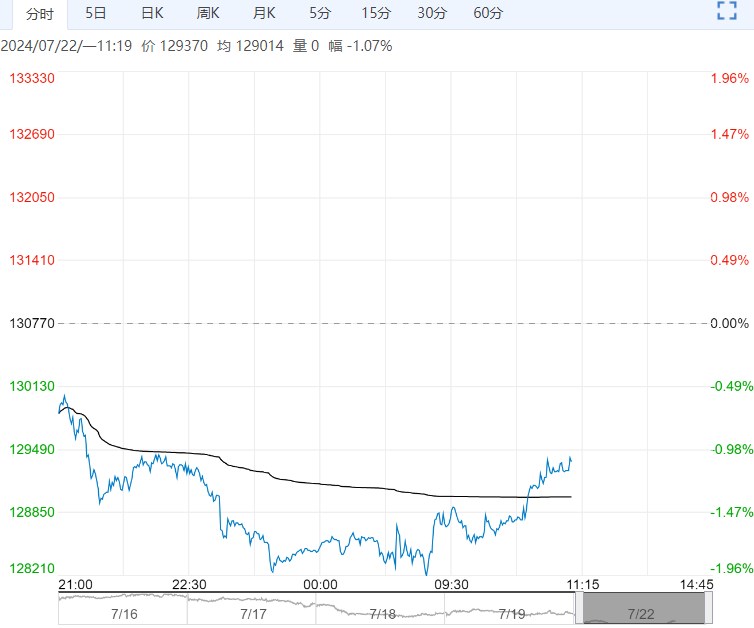

周一国债现券收益率普遍回路,国债期货主力合约相应全面上涨。成交持仓方面,TL成交下降持仓上升,其他品种成交持仓均上升。

【行情复盘】

周一国债现券收益率普遍回路,国债期货主力合约相应全面上涨。成交持仓方面,TL成交下降持仓上升,其他品种成交持仓均上升。

【重要资讯】

一级市场方面,农发行3年、5年期金融债中标收益率分别为1.8479%、1.9824%。超长期特别国债持续发行,供给高峰将延续至10月,继续关注发行节奏变动和流动性压力,以及监管对长端利率态度的政策风险。消息面上看,央行今日公开市场加大净投放力度,明显超量续做逆回购。对即将到期的MLF几乎等量对冲,并维持利率不变。短端资金成本维持低位。统计局数据显示,6月经济分项表现分歧加大,工业增加值增速回落但稍强于预期,投资增速符合预期但仍在减速,消费加速回落且表现弱于预期。再通胀步伐延续但仍为通缩现状。产出受到内需走弱拖累,基建投资反弹影响尚未体现。此外,关注政策层面潜在变动,尤其是与地方政府相关的税收改革措施是市场焦点。总体上看,国内经济修复趋势和再通胀速度明显减慢,产出跟随需求调整,内需主要受到基建投资减速拖累,且房地产依然无起色,外需则基本持稳。海外方面,美联储9月降息预期升至90%以上,美债收益率和美元指数下行,人民币汇率震荡。地缘政治风险主要是美国国内选情变化,但尚未影响市场。市场风险偏好放缓回升步伐。

【市场逻辑】

经济数据显示基本面修复放慢,预期走弱仍支持市场,政策有待进一步落地和继续加强。财政扩张的供给压力为潜在利空因素,地产政策效果仍有限。央行政策落地和实际操作影响为潜在利空。海外和汇率影响不大,风险偏好影响较小。长期来看,资产荒逻辑依然不变,同时继续关注名义增长情况。

【交易策略】

策略方面,交易盘关注市场情绪,配置盘做好持仓管理。短期行情转向强势震荡,可暂时保持目前久期和杠杆,并持续关注央行政策和供给压力影响。期现方面,各品种基差转为上行,暂时维持观望。跨期方面,TL合约当季-次季价差再回到无套利区间上方,可择机参与。曲线方面,持续走陡趋势不变,继续以多短端、空长端交易方向和策略为主。

<上一篇 基本面驱动不足 预计股指短期延续区间震荡

下一篇> 基本面驱动不足 股指短期或延续区间震荡