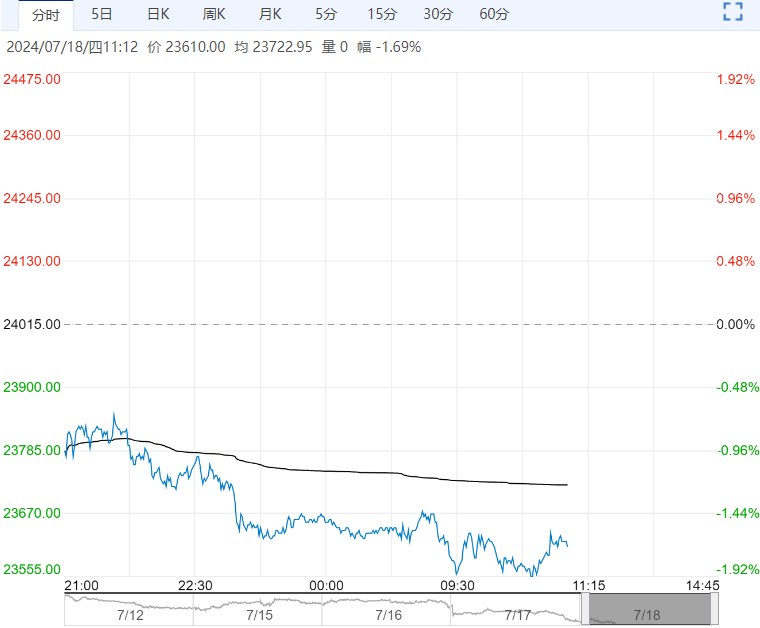

2024年1至6月,国内矿山产量累计同比-2.54%、进口矿量累计同比-24.74%,合计精矿供应累计同比-10.63%,矿供应同比大幅减少导致锌矿加工费下行至历史新低。

一、供应:

2024年1至6月,国内矿山产量累计同比-2.54%、进口矿量累计同比-24.74%,合计精矿供应累计同比-10.63%,矿供应同比大幅减少导致锌矿加工费下行至历史新低。截止上周,国内锌矿加工费均价在1,800元/金属吨,进口锌矿加工费为-20美金/干吨。传导至冶炼端可见精炼锌产量1-6月累计同比-1.39%,下半年受冶炼亏损影响,预计3季度产量或将下行至152万吨。

二、需求:

锌需求受地产和传统基建投资的影响,镀锌行业开工率总体偏弱,企业订单低迷,短期多是以低价小幅备货为主。压铸锌合金受海外需求逐步走弱影响,预计行业出口订单将逐步走弱。氧化锌开工平稳,得益于汽车产销数据平稳。

三、库存:

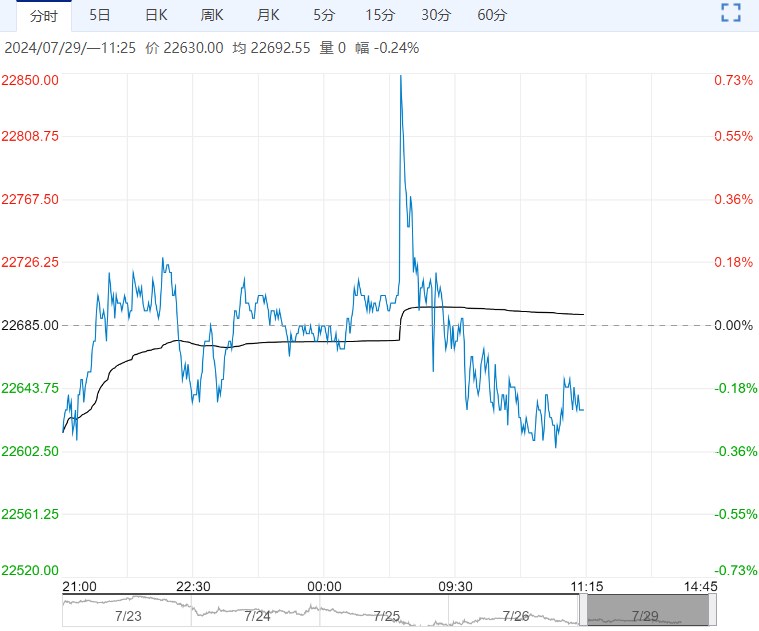

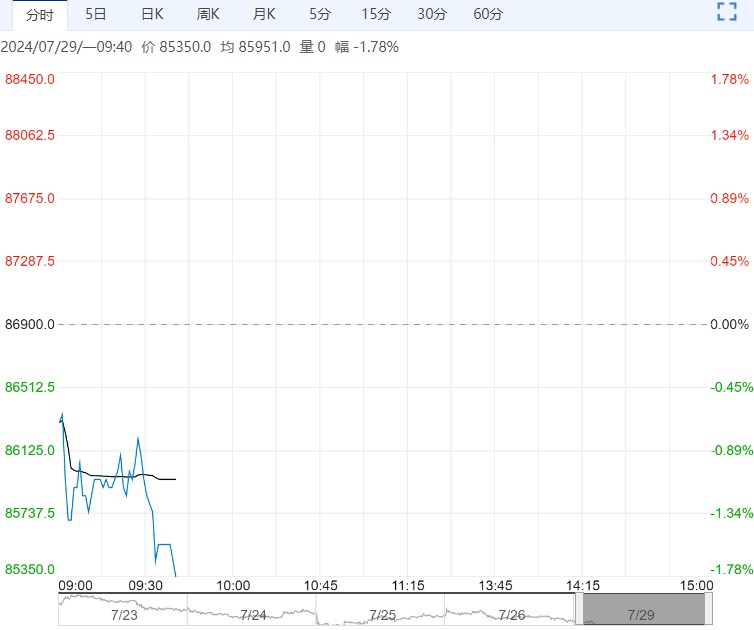

7月底,SMM统计社会库存环比上月-2.55万吨至16.91万吨,SHFE锌库存环比上月-1.23万吨至11.39万吨,LME锌库存环比上月-1.81万吨至24.39万吨。

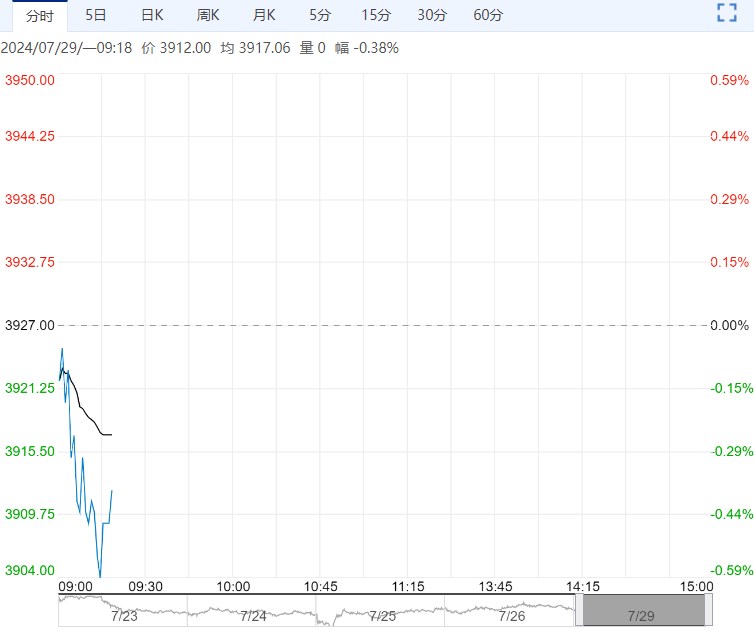

四、策略观点:

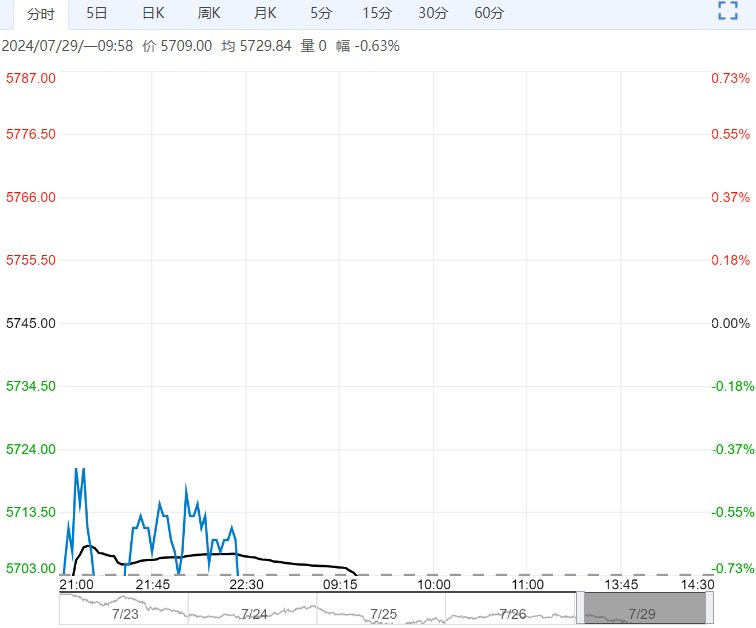

基于当前的供需节奏,三季度国内锌会维持去库态势,去库驱动主要来自旺季需求环比复苏和供应端因亏损降低开工负荷。但是,海外方面欧美制造业疲软,需求疲软加上海外供应稳定,锌海外依然较为过剩。内强外弱预期下,当比价下行时可以持续关注锌内外反套机会。

(来源:光大期货)

<上一篇 上行推动力不足 苹果短期或将震荡偏弱

下一篇>已是最后一篇

相关阅读

在需求偏软现实之下 预计沪锌短期弱势运行

4月2日早盘,沪锌主力合约弱势下行,目前盘内报...[详情]

上海期货交易所 :关于调整氧化铝期货交易手续费的通知

经研究决定,自2025年4月8日交易(即4月7日晚夜盘)起:氧化铝期货的交易手续费调整为...