从需求角度来看,光伏产业链下游有所企稳,排产或将小幅增加,但多晶硅价格企稳仍有多家企业亏损,8月排产及产量或小幅下降。有机硅虽然价格表现低迷但整体需求维稳,铝合金则是原生铝合金开工增加,再生回落,预计需求维稳。

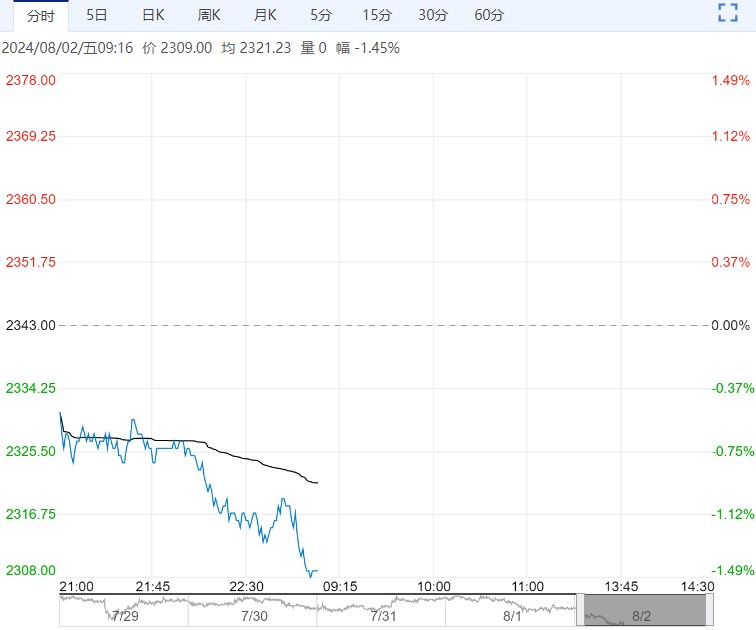

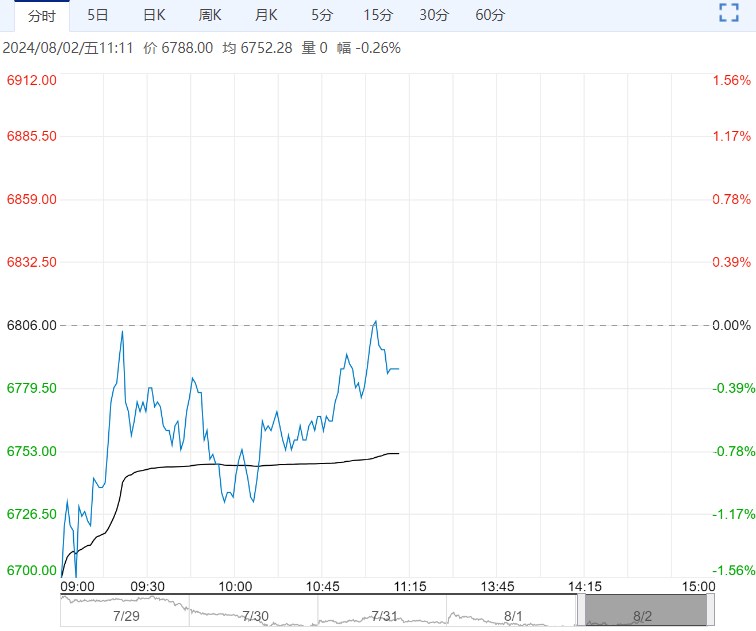

【现货与期货价格】8月1日,据SMM统计,华东地区通氧Si5530工业硅市场均价11750元/吨,环比不变,Si4210工业硅市场均价12300元/吨,环比不变。新疆通氧Si5530均价11300元/吨,环比不变,新疆99硅均价11400元/吨,环比不变。昆明环比不变、四川地区报价环比不变。SI2409收盘价为1390元/吨,回落50元/吨。

【供应】从供应角度来看,8月工业硅产量预计高位震荡,一方面,价格持续下跌,部分企业开始检修减产;另一方面,仍有新增产能待投放,若产能释放将带来产量增量。高开工率之下,7月预计工业硅产量小幅增长,8月预计高位震荡。减产方面,四川不通氧和西北97硅小企业减产和转产,疆内个别硅企减产。随着价格走弱,东北、陕西、河南地区部分硅企反馈月底检修减产。

【需求】从需求角度来看,光伏产业链下游有所企稳,排产或将小幅增加,但多晶硅价格企稳仍有多家企业亏损,8月排产及产量或小幅下降。有机硅虽然价格表现低迷但整体需求维稳,铝合金则是原生铝合金开工增加,再生回落,预计需求维稳。出口依旧维持同比好转预期。2024年6月中国金属硅出口量为6.12万吨,环比降低15%,同比增加28%。

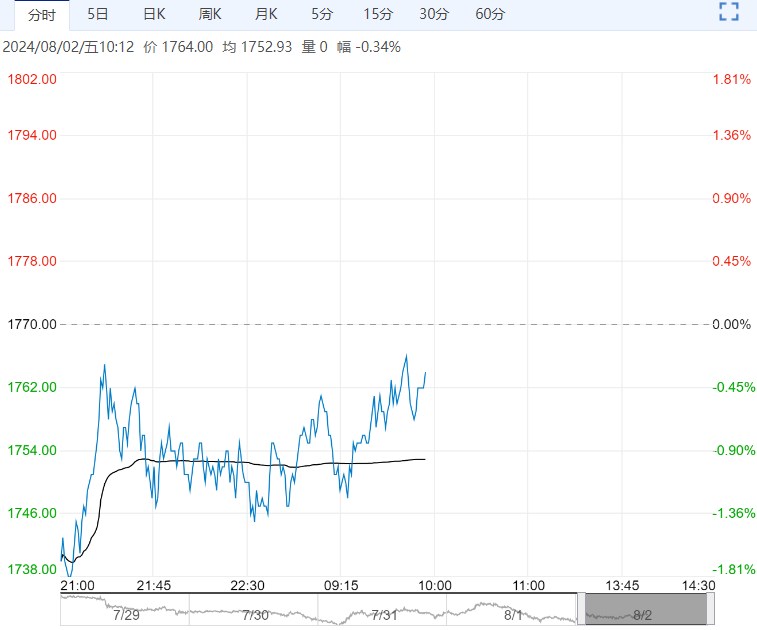

【库存】库存和仓单均持续增加,据SMM,7月库存和仓单持续增长,全国库存达46.5万吨,仓单小幅增加4721手至66814手,生产商库存回落至23.4万吨。8月1日仓单小幅下降26手,总计67,307手,总共折约33.67万吨。

【逻辑】工业硅现货价格企稳,期货震荡回落,仓单小幅下降26手。8月工业硅供应增速仍将大于需求,但目前价格已经跌至成本区间,价格或将低位震荡,关注供应端产量变化。成本支撑的重要逻辑在于价格跌至现金流成本下企业将减产达到供需再平衡,减产企业以西北生产等外的小企业为主,新疆地区的小企业以及大型企业新增减产,随着价格走弱,东北、陕西、河南地区部分硅企反馈将于7月底检修减产,供应端的下降有望使得供应过剩收窄。总体来看,供应高位但多晶需求依然较弱,基本面偏空,价格承压,但新增减产产能有望减少供应量压力,建议投资者注意头寸管理。价格低位,若企业减产规模进一步扩大,则供需有望恢复平衡,但也需注意仓单流出增加现货市场供应的影响。

【操作建议】工业硅期货跌至低位,建议投资者注意头寸管理

【短期观点】基本面偏弱,仓单压力较大

免责声明:本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。本报告的最终所有权归报告的来源机构所有,客户在接收到本报告后,应遵循报告来源机构对报告的版权规定,不得刊载或转发。

<上一篇 上行驱动较弱 棉花短期或仍低位震荡运行

下一篇>已是最后一篇

相关阅读

在需求偏软现实之下 预计沪锌短期弱势运行

4月2日早盘,沪锌主力合约弱势下行,目前盘内报...[详情]

上海期货交易所 :关于调整氧化铝期货交易手续费的通知

经研究决定,自2025年4月8日交易(即4月7日晚夜盘)起:氧化铝期货的交易手续费调整为...