国债期货全线收跌,30年期主力合约跌1.11%,10年期主力合约跌0.59%,5年期主力合约跌0.34%,2年期主力合约跌0.14%。银行间主要利率债收益率普遍大幅上行,中短券调整幅度更大。

【市场表现】

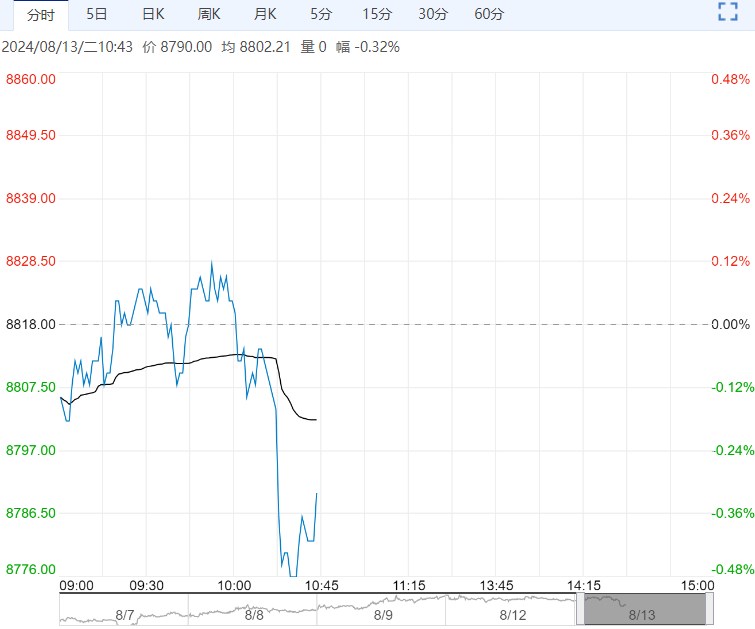

国债期货全线收跌,30年期主力合约跌1.11%,10年期主力合约跌0.59%,5年期主力合约跌0.34%,2年期主力合约跌0.14%。银行间主要利率债收益率普遍大幅上行,中短券调整幅度更大。截至发稿,长券超长券收益率上行3-5bp,中短券收益率上行4-8bp。10年期国开活跃券“24国开10”收益率上行3.5bp,10年期国债活跃券“24附息国债11”收益率上行3.7bp,30年期国债活跃券“23附息国债23”收益率上行4.5bp;5年期国债活跃券“24附息国债08”收益率上行6.25bp,3年期国开活跃券“23国开08”收益率上行7.15bp。

【资金面】

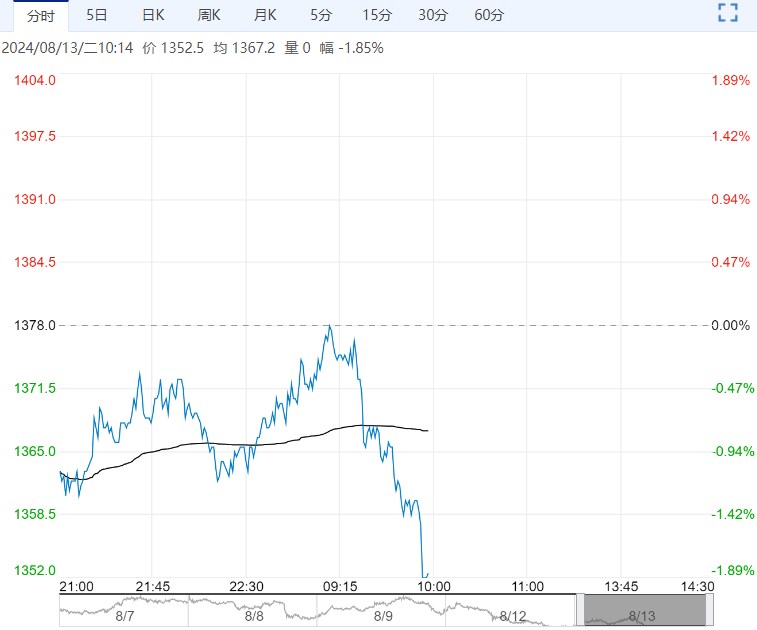

8月12日以固定利率、数量招标方式开展了745亿元7天期逆回购操作,操作利率1.70%。当日6.7亿元逆回购到期。资金面方面,周一银行间市场资金继续收敛,央行公开市场投放虽放量但仍幅度有限,银存间质押式回购利率普遍明显上行,DR001加权平均价上行16.24bp报1.9556%,创6月26日以来新高;DR007加权平均价上行9.09bp报1.9114%。央行逆回购渐增,但仍助益不明显,还需关注可持续性及投放量,税期临近同时本周政府债券缴款、MLF到期等因素将添扰动,关注后续央行扶持态度。

【消息面】

央行发布二季度货币政策执行报告,部署下阶段施策方向。报告指出,要增强宏观政策取向一致性,加强逆周期调节,增强经济持续回升向好态势。丰富和完善基础货币投放方式,在央行公开市场操作中逐步增加国债买卖。灵活有效开展公开市场操作,必要时开展临时正、逆回购操作。央行还开辟专栏介绍资管产品净值化机制对公众投资者的影响,再次聚焦债市风险。报告提醒,公众投资者要综合权衡投资产品的风险和收益,资管产品投资者也应适度关注长债利率走势。报告还提出,对金融机构持有债券资产的风险敞口开展压力测试,防范利率风险。

【操作建议】

结合二季度货币政策报告来看,监管持续关注长债利率风险,或主要出于平抑市场波动、防止顺周期行为带来金融风险的目的,目前仍需关注监管是否继续加码,可能继续出台的操作包括窗口指导、国债借券卖出等,同时也需关注快速调整是否会引发理财赎回。短期来看,基本面曲折修复和资产荒的底层逻辑未扭转,当前货币政策目标或向稳增长倾斜,货币当局也不会转向收紧,债市趋势转跌的概率不高,但是及至关键点位市场的波动加大,目前阶段10年国债利率和30年国债利率下限或分别在2.1%和2.3%,参考前几轮调整后走势,短期行情可能再度出现快跌慢涨现象。中期需要关注财政动向,8月政府债发行有放量迹象,未来不排除对基本面和资金面带来的累积影响。

昨日在监管进行长债风险管理叠加资金面收敛影响下,期债大幅下跌,短债收益率上行幅度高于长端。目前关注点一是监管动向,二是税期资金面收敛幅度,央行投放量较关键,短期期债仍有继续调整的可能,建议可暂时观望,待企稳后买入仍是可行思路,临近利率下限位置附近关注止盈。

下一篇>已是最后一篇