国债期货全线收涨,30年期主力合约涨0.62%,10年期主力合约涨0.2%,5年期主力合约涨0.22%,2年期主力合约涨0.04%。

【市场表现】

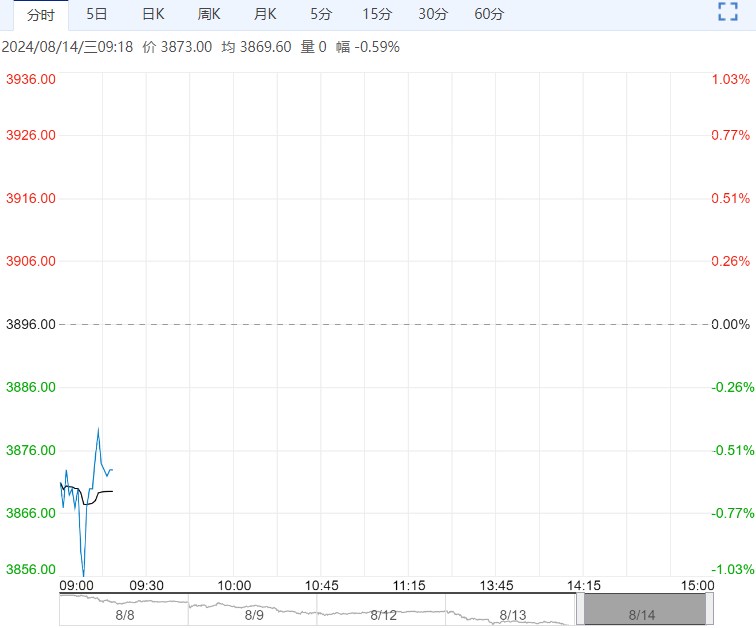

国债期货全线收涨,30年期主力合约涨0.62%,10年期主力合约涨0.2%,5年期主力合约涨0.22%,2年期主力合约涨0.04%。银行间主要利率债收益率普遍大幅下行,截至17:30,10年期国开活跃券“24国开10”收益率下行5.75bp,10年期国债活跃券“24附息国债11”收益率下行3.5bp,7年期国债活跃券“24附息国债13”收益率下行2bp,5年期国开活跃券“24国开03”收益率下行6.5bp,30年期国债活跃券“24特别国债01”收益率下行5bp。

【资金面】

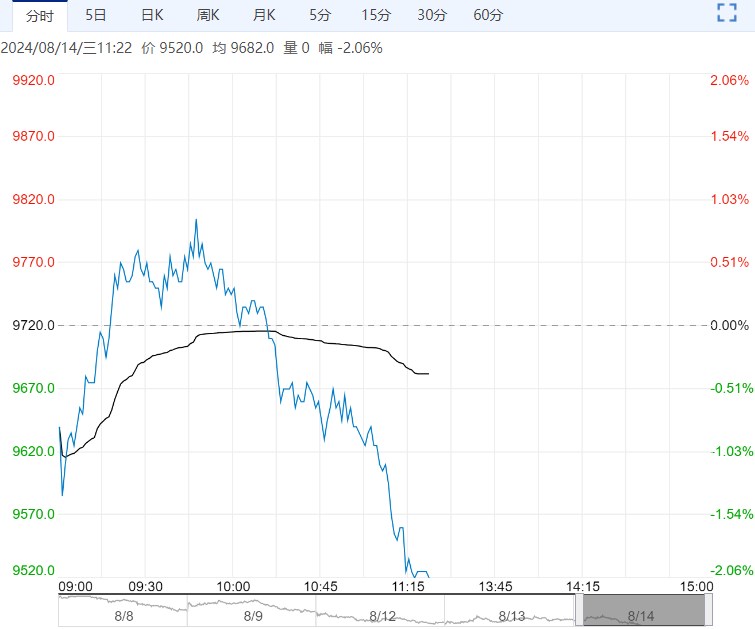

8月13日以固定利率、数量招标方式开展了3857亿元7天期逆回购操作,操作利率1.70%。当日6.2亿元逆回购到期,因此当日净投放3850.8亿元。资金面方面,央行公开市场周二逆回购操作放量,银行间资金市场供给得到改善,隔夜回购加权利率小降,维持1.9%上方且与七天期继续倒挂。本周适逢税期,嗲家政府债缴款和MLF续作,资金利率仍存一定压力,不过央行逆回购投放开始加量,应会给予适度驰援。长期资金方面,全国和主要股份制银行一年期存单一级在1.95%,有数百亿需求跟进;二级市场同期限存单最新成交在1.94%-1.95%附近,较上日变化不大。

【基本面】

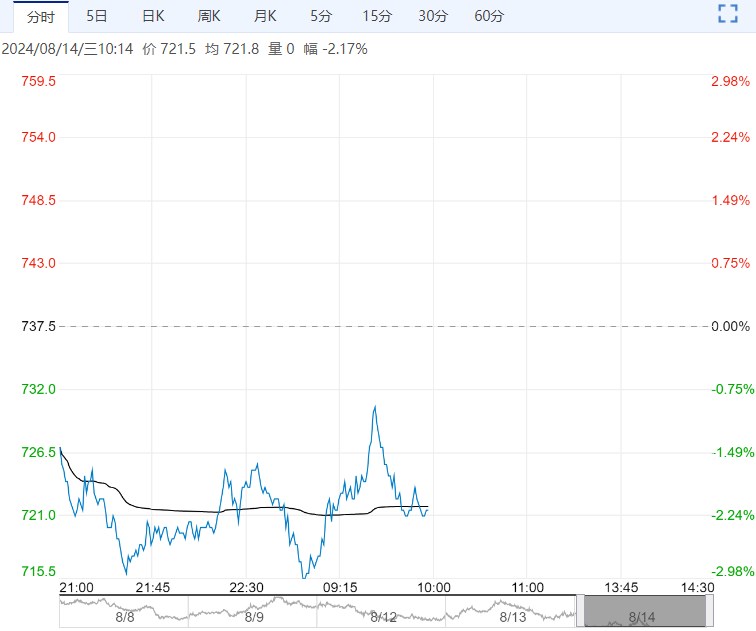

央行公布的金融数据显示,1-7月,人民币贷款增加13.53万亿元,7月末人民币贷款余额同比增长8.7%;1-7月,社会融资规模增量为18.87万亿元,比上年同期少3.22万亿元,7月末社会融资规模存量同比增长8.2%,增速比上月高0.1个百分点。此外,7月末,M2同比增长6.3%,比上月末高0.1个百分点;M1同比下降6.6%。从7月信贷数据来看,居民部门,短贷转为负增,反映居民消费需求有待提升,中长期贷款在去年同期基数偏低的情况下实现同比正增长,但从8月初商品房销售走弱来看,仍需进一步政策加码支持。企业部门,短贷和中长期贷款同比负增,票据融资同比正增长,反映企业部门主动融资意愿偏弱,投资和扩张活动有待增强。

【操作建议】

结合二季度货币政策报告来看,监管持续关注长债利率风险,或主要出于平抑市场波动、防止顺周期行为带来金融风险的目的,目前仍需关注监管是否继续加码,可能继续出台的操作包括窗口指导、国债借券卖出等,同时也需关注快速调整是否会引发理财赎回。短期来看,基本面曲折修复和资产荒的底层逻辑未扭转,当前货币政策目标或向稳增长倾斜,货币当局也不会转向收紧,债市趋势转跌的概率不高,但是及至关键点位市场的波动加大,目前阶段10年国债利率和30年国债利率下限或分别在2.1%和2.3%,参考前几轮调整后走势,短期行情可能再度出现快跌慢涨现象。中期需要关注财政动向,8月政府债发行有放量迹象,未来不排除对基本面和资金面带来的累积影响。

昨日在央行增加逆回购投放,资金面压力边际略有缓解,叠加信贷数据反映内需还需加力,债市情绪有所回暖期债上行,短期市场正在磨合新的平衡点。目前关注点一是监管动向,二是税期资金面收敛幅度,央行投放量较关键,短期期债仍有继续调整的可能,建议可暂时观望,待企稳后买入仍是可行思路,临近利率下限位置附近关注止盈。

下一篇>已是最后一篇