国债期货全线收跌,30年期主力合约跌0.56%,10年期主力合约跌0.24%,5年期主力合约跌0.12%,2年期主力合约跌0.04%。

【市场表现】

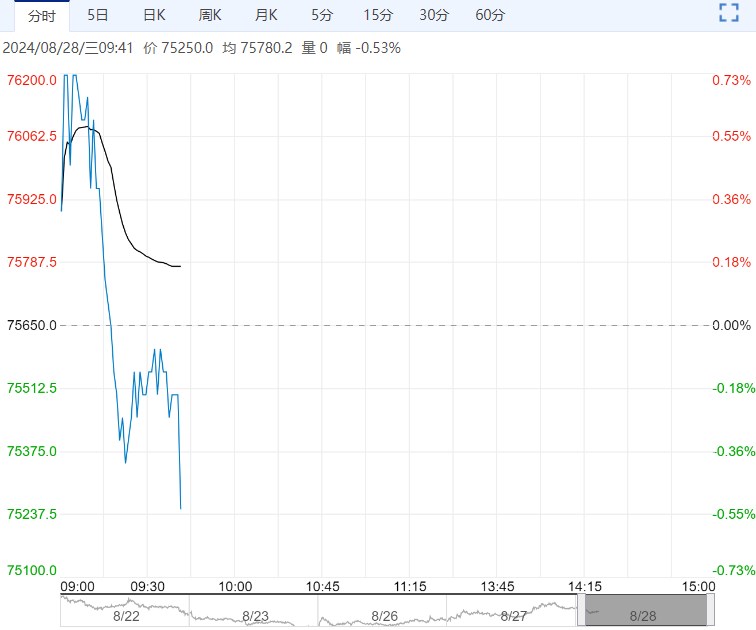

国债期货全线收跌,30年期主力合约跌0.56%,10年期主力合约跌0.24%,5年期主力合约跌0.12%,2年期主力合约跌0.04%。银行间主要利率债收益率普遍明显上行2-4bp,截至17:00, 10年期国开活跃券“24国开10”收益率上行2.35bp,10年期国债活跃券“24附息国债11”收益率上行2.5bp,30年期国债活跃券“23附息国债23”收益率上行2.3bp,5年期国开活跃券“24国开03”收益率上行3.25bp。

【资金面】

8月27日以固定利率、数量招标方式开展4725亿元7天期逆回购操作,操作利率1.70%。Wind数据显示,当日有1491亿元逆回购到期。资金面方面,适逢月末时点,央行周二公开市场逆回购继续加码护航,银行间资金面较上日明显改善,主要回购加权利率均回落,其中隔夜利率下行近20bp,创下近三周新低;非银机构借入隔夜资金,报价回落至1.7%附近,可跨月的七天期价格则仍逼近2%。长期资金方面,全国和主要股份制银行一年期存单一级在1.98%有需求跟进;二级市场同期限存单最新成交在2.0%附近,较上日走升2-3bp。在央行逆回购连续呵护下,料跨月亦压力不大,不过月末时点跨月价格料暂难明显回落。

【操作建议】

展望后市,一是债市利多因素来看,基本面对债市仍为支撑性因素,当前整体债市杠杆率不高,市场风险相对可控,货币政策维持支持性立场,广谱利率仍处下行通道中,后市如果美国9月如期降息,国内货币政策外部约束降低,仍有降准降息的概率。二是短期而言,资金面面临压力,可能对债市节奏造成影响,存单利率上行,银行负债端不稳,本次调整风险还未出清,需要重点关注央行操作情况,能否投放长期资金稳定资金面。三是鉴于监管对长债利率预期管理常态化、切实防范系统性风险,投资者也需关注国债利率合理波动区间,目前推测10年期国债利率2.2%-2.25%或为合理区间中枢位置,10年期国债利率实际或在2.1%-2.25%区间波动。建议在利率上行至合理区间乃至以上位置时买入的安全垫较高,反之利率快速下行偏离合理区间时谨慎追涨。建议投资者维持区间操作定力,当10年国债利率上行至2.2%乃至2.25%以上时,做多国债期货安全垫较高,对应T2412合约做多的进场价格区间或在105.1-105.4。10债利率下行至区间下限位置(期债上涨至前高)注意止盈。

<上一篇 基本面驱动不强 预计股指短期继续承压震荡

下一篇>已是最后一篇