从供应角度来看,9月工业硅产量预计高位震荡,一方面,价格持续下跌,部分企业开始检修减产;另一方面,部分多晶硅-工业硅一体化新增产能将投放带来产量增量。8月底三大主产区产量因四川地区开工下滑而有小幅下降。但仍需关注在甘肃、内蒙、新疆、四川的新产能投放带来的增量。

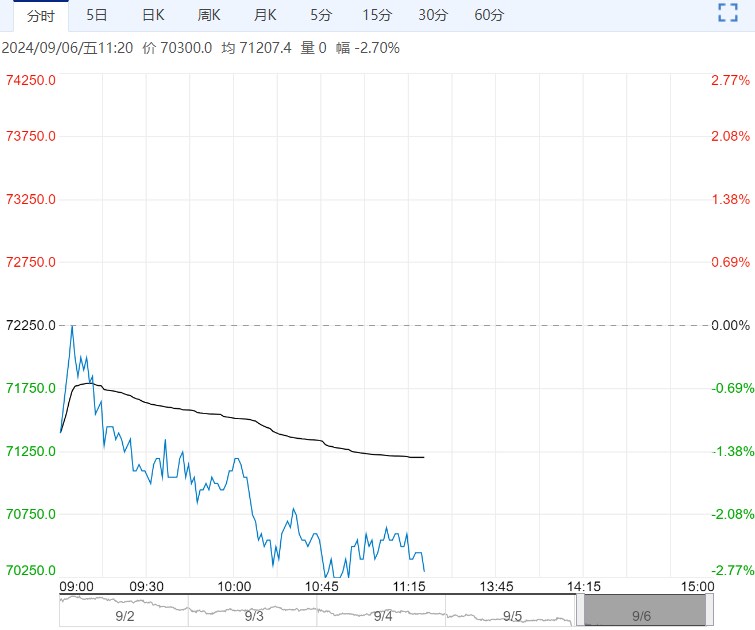

【现货与期货价格】9月4日,据SMM统计,华东地区通氧Si5530工业硅市场均价11750元/吨,环比上涨50元/吨,Si4210工业硅市场均价12100元/吨,环比不变。新疆通氧Si5530均价10850元/吨,环比不变,新疆99硅均价10950元/吨,环比不变。昆明环比不变、四川地区报价环比不变。SI2411收盘价为9510元/吨,回落250元/吨。

【供应】从供应角度来看,9月工业硅产量预计高位震荡,一方面,价格持续下跌,部分企业开始检修减产;另一方面,部分多晶硅-工业硅一体化新增产能将投放带来产量增量。8月底三大主产区产量因四川地区开工下滑而有小幅下降。但仍需关注在甘肃、内蒙、新疆、四川的新产能投放带来的增量。

【需求】从需求角度来看,光伏产业是工业硅的重要下游需求产业,多晶硅需求是工业硅第一大需求,因此光伏产业链需求的变化对工业硅的价格有重要影响。硅片企业减少多晶硅需求可通过多晶硅的排产下降传导至工业硅需求。多晶硅8月排产下滑至13万吨,预计9月持平维稳为主。有机硅投产产能增加,开工率回落,预计需求维稳。工业硅出口预计在8月回升后维稳。中国光伏行业协会副秘书长表示到2030年全球累计光伏装机量需要超过5000GW,未来全球光伏市场前景仍然非常广阔。根据IEA测算,如果要完成1.5摄氏度的目标,到2050年,全球光伏发电量渗透率需要达到40%左右,要完成这个目标,预计到2050年全球累计光伏装机将达到18753GW,涨幅超过20%。今年上半年光伏行业表现同比维持增长,制造端上,多晶硅、硅片、电池、组件产量同比增长均超32%;应用端,新增装机102.48GW,同比增长30.7%;进出口方面,2024年上半年硅片、电池、组件出口量分别同比增长34.5%、32.1%、19.7%。但因上游产量增速快于下游装机增速,因而价格持续承压。

【库存】库存增加,仓单下滑。8月底库存近50万吨,仓单成交增加后逐步注销流出约1.5万吨,普通仓库增加约1.5万吨。据SMM,8月30日工业硅全国社会库存共计47.9万吨,较上周环比增加0.3万吨。其中社会普通仓库13万吨,较上周环比增加0.3,社会交割仓库34.9万吨(含未注册成仓单部分)。9月5日仓单量为63882手,折31.94万吨,小幅下滑0.02万吨。

【逻辑】工业硅现货企稳,期货回落。9月工业硅供应预计仍将大于需求,虽然边际上两者变化均不大,但工业硅供应基数较大,即便环比维稳,供应依旧大于需求,库存增长压力仍存。9-10月通威股份有约30万吨的工业硅产能待释放,届时将进一步增加工业硅供应。从供需平衡的角度来看,工业硅仍需出清一部分产能才能达到平衡,价格将维持低位震荡。若价格持续下跌,减产规模将进一步扩大,对价格有所支撑;但若价格大幅回升,企业开工积极性增加,且将带来套期保值机会,价格又将再次承压。此外,前期“光伏电站建设招投标价格机制座谈会”会议讨论认为目前全行业亏损的局面不利于光伏行业的持续健康发展,不合理低价对于下游电站业主来说也不利于保证产品质量和交付。上游光伏制造企业应充分认识到自身对于解决目前行业困境的主体责任,杜绝恶性竞争。部分光伏产业链企业有减产提价动作,关注是否会传导至工业硅环节。

【操作建议】基本面偏弱,价格或将底部震荡,需注意头寸管理。期权方面,此前若卖出工业硅2412P11400,可持有。

【短期观点】基本面偏弱,仓单压力较大

免责声明:本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。本报告的最终所有权归报告的来源机构所有,客户在接收到本报告后,应遵循报告来源机构对报告的版权规定,不得刊载或转发。

下一篇>已是最后一篇

相关阅读

在需求偏软现实之下 预计沪锌短期弱势运行

4月2日早盘,沪锌主力合约弱势下行,目前盘内报...[详情]

上海期货交易所 :关于调整氧化铝期货交易手续费的通知

经研究决定,自2025年4月8日交易(即4月7日晚夜盘)起:氧化铝期货的交易手续费调整为...