国债期货全线收跌,30年期主力合约跌0.24%,10年期主力合约跌0.04%,5年期主力合约跌0.06%,2年期主力合约跌0.01%。银行间现券多数走弱,中长端弱势明显。

【市场表现】

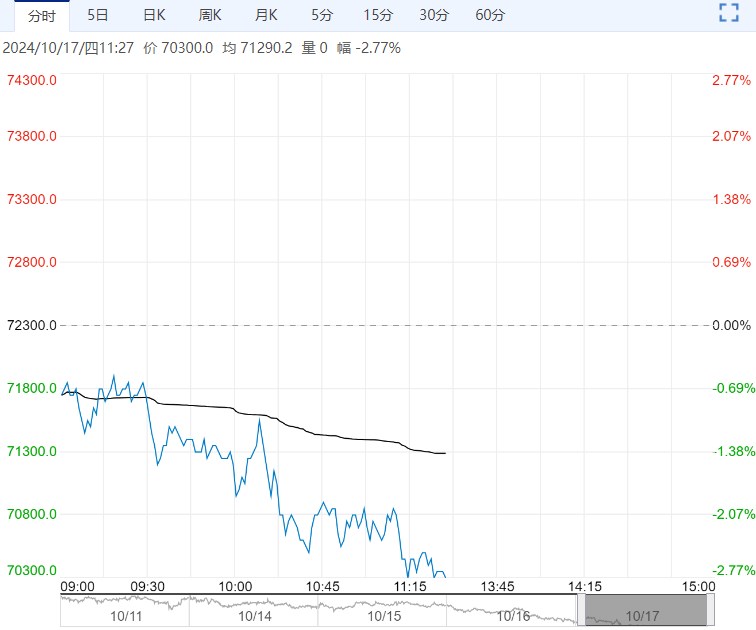

国债期货全线收跌,30年期主力合约跌0.24%,10年期主力合约跌0.04%,5年期主力合约跌0.06%,2年期主力合约跌0.01%。银行间现券多数走弱,中长端弱势明显。截至发稿,5年期“24附息国债14”收益率上行1.5bp报1.795%,10年期国债及国开活跃券上行1.25bp左右,“24附息国债11”报2.1175%,“24国开10”报2.205%。此外,30年期“23附息国债23”上行2.25bp报2.2925%。

【资金面】

告称,为对冲中期借贷便利(MLF)和公开市场逆回购到期等因素的影响,维护银行体系流动性合理充裕,10月16日以固定利率、数量招标方式开展了6424亿元7天期逆回购操作,操作利率1.50%。Wind数据显示,当日610亿元逆回购和7890亿元MLF到期。资金面方面,因MLF到期仍延后续做的干扰,周三银行间市场资金面宽松程度略收敛,隔夜和七天回购利率小幅反弹。长期资金方面,国有和主要股份制银行一年期同业存单二级最新成交在1.945%附近,与上日基本持稳。MLF错位到期续做对月中流动性的扰动还在延续,不过今日央行逆回购大幅放量,依旧彰显央行的呵护态度,短期资金面稳中偏松的态势不改。但当前资金分层仍显,加之后续政府债发行增量的概率较大,未来流动性面临考验。

【操作建议】

今日将召开住房相关新闻发布会,债市或提前定价发布会上公布增量政策的可能性,昨日债市震荡走弱,今日走势可能取决于发布会是否会公布增量债券供给等政策配合房地产调控发力。后续市场关注的焦点仍在财政政策,年内政府债是否追加发行及相应规模一定程度上决定短期债市走势。目前增量财政政策仍有想象空间,叠加部分固收产品或面临赎回压力,债市仍处在博弈和企稳阶段。不过中长期来看,鉴于政策生效仍需时间,企业融资需求修复仍有待观察,低利率环境将继续保持一段时间,叠加汇率压力有效缓解,宽货币空间较此前更大,因此中长期债市尚不具备趋势转跌的条件,建议以配置思维看待。

单边策略上,短期债市或窄幅震荡盘整,中长期趋势尚不言逆转,债市本轮调整后配置价值或有明显抬升,参照2022年11月政策转向后债市回调幅度和与政策利率利差,10年国债利率回升至2.2%-2.3%区间,配置价值或明显抬升,利率下限或在2.0%附近。如果未来仍有降息机会,债券利率不排除有进一步下行,短期需耐心等待债市情绪企稳并观察增量财政政策规模。

<上一篇 总需求仍旧不足 预计股指短期继续承压震荡

下一篇>已是最后一篇