供应方面,1-9月锡矿进口量累计同比-31.05%,同时缅甸改变出口征税方式,即便复产后锡矿出口数量亦受到影响,供给端扰动仍存,冶炼厂加工费再度下调,云南地区原料供应偏紧。

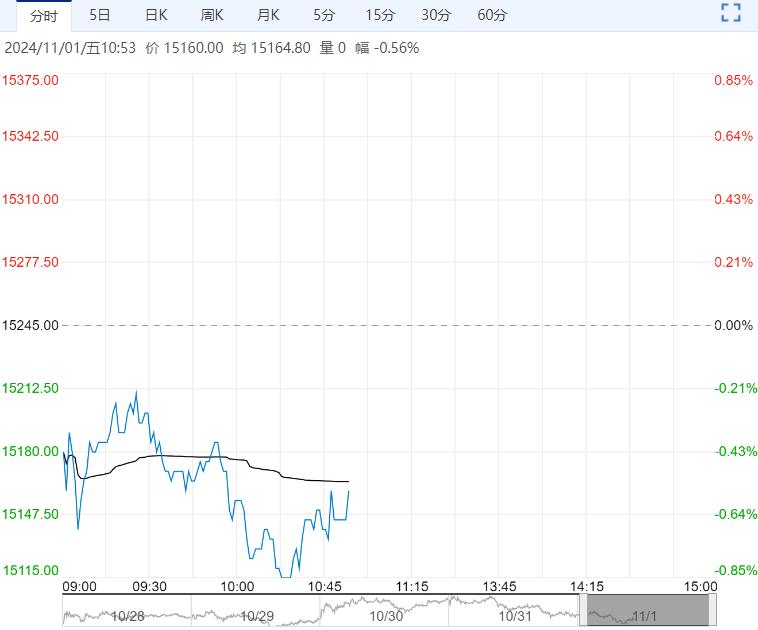

【现货】10月31日,SMM 1# 锡253500元/吨,环比下跌1700元/吨;现货升水250元/吨,环比不变。沪锡日内小幅拉涨,冶炼厂多次随盘调整销售价格,但实际成交有限。贸易商方面反馈前日夜盘下游积极入市询价,午后盘面拉涨后多持观望情绪,市场整体成交表现平平。

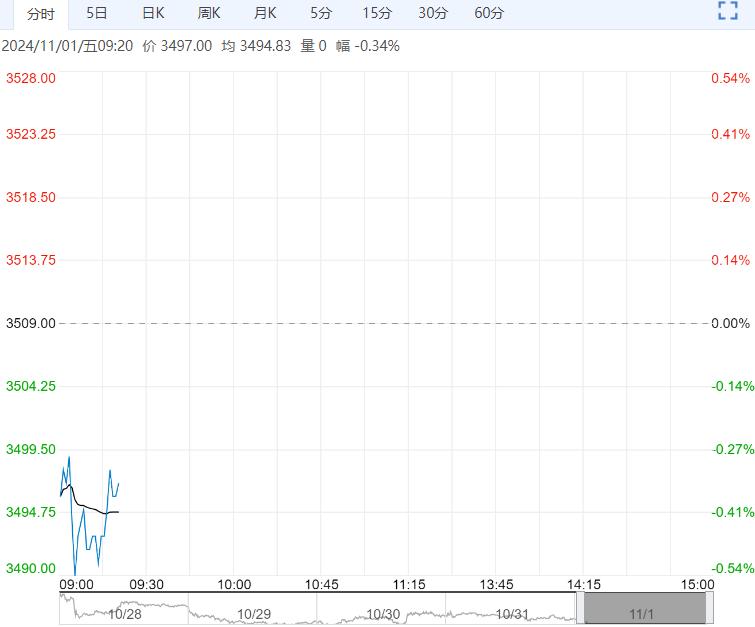

【供应】据SMM调研,9月份国内精炼锡产量达到10500吨,月环比减少32.12%,同比减少31.95%,主要受云南大厂年度检修及锡矿偏紧影响。9月份国内锡矿进口量为0.79万吨,环比减少10.79%,同比增加8.4%。1-9月累计进口量为12.37万吨,累计同比减少31.05%。9月中国精锡进口量为1966.81吨,同比减少32.74%,环比增加9.55%,1-9月累计进口精锡1.21万吨,累计同比减少39.27%。

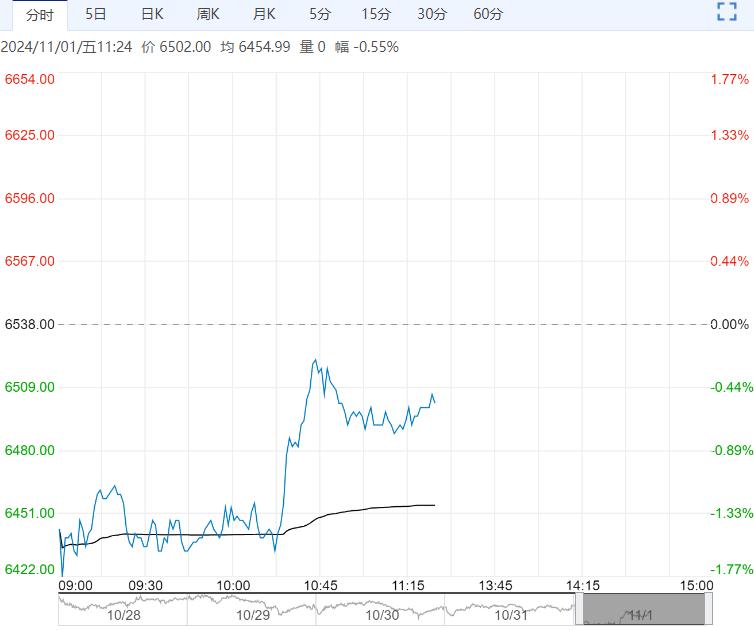

【需求及库存】据SMM统计,9月焊锡开工率74.1%,月环比增加3.6%,其中大型企业开工率75.3%,月环比增加4.0%,中型企业开工率69.2%,月环比增加2.7%,小型企业开工率83%,月环比增加3.8%。9月订单量有所增加,这既反映了下游和终端消费的逐步回暖迹象,也受益于9月下旬部分下游和终端企业为假期提前备库所带来的采购增长。专注于光伏焊带的企业则表示,虽然整体生产在假期前备库影响下有所回升,但光伏产品订单情况并不理想。截至10月31日,LME库存4670吨,环比增加50吨,上期所仓单7458吨,环比增加144吨;社会库存10194吨,环比增加838吨。

【逻辑】供应方面,1-9月锡矿进口量累计同比-31.05%,同时缅甸改变出口征税方式,即便复产后锡矿出口数量亦受到影响,供给端扰动仍存,冶炼厂加工费再度下调,云南地区原料供应偏紧。需求方面,9月国内焊锡开工率上行,半导体全球销售额延续增长,半导体库存拐点已现,库存周期已进入主动累库阶段,晶圆大厂二季度开工率进一步上行,下游消费逐渐回暖迹象。综上所述,美国大选临近,美联储降息预期反复波动,缅甸佤邦复产预期,预计锡价宽幅震荡,关注今夜非农数据公布。

【操作建议】观望

【短期观点】震荡

免责声明:本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。本报告的最终所有权归报告的来源机构所有,客户在接收到本报告后,应遵循报告来源机构对报告的版权规定,不得刊载或转发。

下一篇>已是最后一篇

相关阅读

在需求偏软现实之下 预计沪锌短期弱势运行

4月2日早盘,沪锌主力合约弱势下行,目前盘内报...[详情]

上海期货交易所 :关于调整氧化铝期货交易手续费的通知

经研究决定,自2025年4月8日交易(即4月7日晚夜盘)起:氧化铝期货的交易手续费调整为...