国债期货收盘多数上涨,30年期主力合约涨0.34%,10年期主力合约涨0.15%,5年期主力合约涨0.1%,2年期主力合约基本持平。银行间现券收益率多数下行,中长端强势明显。

【市场表现】

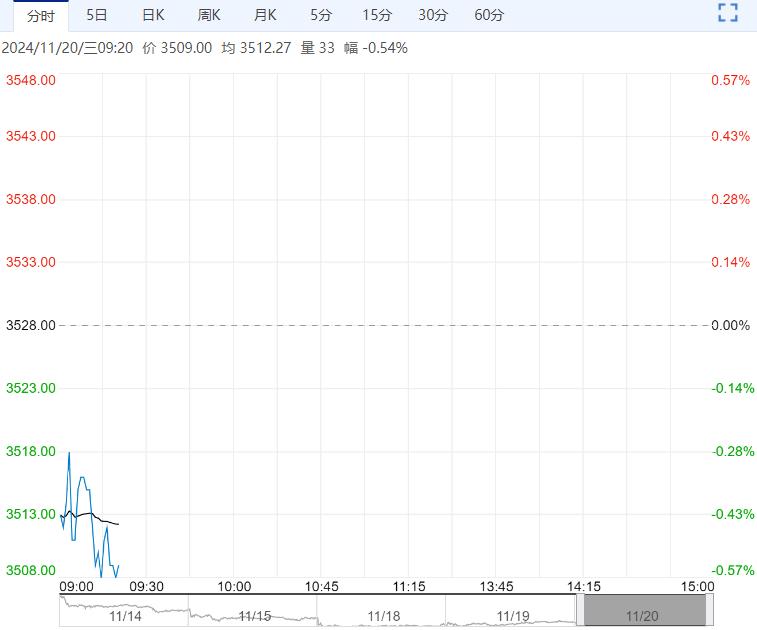

国债期货收盘多数上涨,30年期主力合约涨0.34%,10年期主力合约涨0.15%,5年期主力合约涨0.1%,2年期主力合约基本持平。银行间现券收益率多数下行,中长端强势明显。5-10年期国债活跃收益率下行1-2bp,5年期“24附息国债14”报1.705%,7年期“24附息国债13”报1.925%,Wind数据显示,对比同期限中债到期收益率,均为9月25日以来新低;10年期“24附息国债11”报2.098%;30年期“24特别国债06”下行2.2bp报2.288%。此外,10年期“24国开15”下行1.25bp报2.1575%。

【资金面】

央行公告称,为维护银行体系流动性合理充裕,11月19日以固定利率、数量招标方式开展了2883亿元7天期逆回购操作,操作利率1.50%。当日1255亿元逆回购到期,因此单日净投放1628亿元。资金面方面,随着税期走款进入尾声,银行间市场资金面较上日松动,主要回购利率窄幅波动,存款类隔夜加权利率仍维持在1.5%以下。长期资金方面,国有和主要股份制银行一年期同业存单二级最新成交在1.875%附近,较上日水平微幅反弹。央行连续净投放驰援不断,且税期走款接近尾声,流动性状况逐步好转,虽然置换存量隐性债务地方债将进入集中发行期料添加扰动,但市场对降准等宽松政策亦存期待。

【操作建议】

11-12月年内的政府债供给压力相对可控,年内增量化债工具发行规模或不超过2万亿,而涉及补充银行资本金、支持房地产等领域的特别国债和专项债等额度尚未落地,或需要等待12月政治局会议等窗口期,年内落地的概率和影响或较小,因此综合来看预计11-12月的政府债供给压力不会高于8-9月地方债集中供给期,债市整体供给压力可控。叠加货币政策三季度执行报告表明,货币政策仍坚持宽松的支持性立场,在政府债集中供给阶段大概率会使用多种工具进行对冲,包括但不限于降准、公开市场债券买卖等,资金面有望保持平稳。因此对债市而言,化债方案落地后短期政策预期端影响偏利空出尽。

11月下旬化债工具陆续落地,且多为10年期以上债券,给债市带来供给压力,长债受到供给增大预期影响,短期扰动仍存,不过在下一次政策预期博弈升温前,短期调整企稳后或带来介入波段做多的机会。单边策略上,建议短期可观望,调整企稳后可考虑逢低做多。曲线策略,短期或可关注做陡。

<上一篇 市场逐渐回归 预计股指短期延续震荡反复

下一篇>已是最后一篇