国债期货收盘多数下跌,30年期主力合约涨0.15%,10年期主力合约跌0.02%,5年期主力合约跌0.05%,2年期主力合约跌0.03%。

【市场表现】

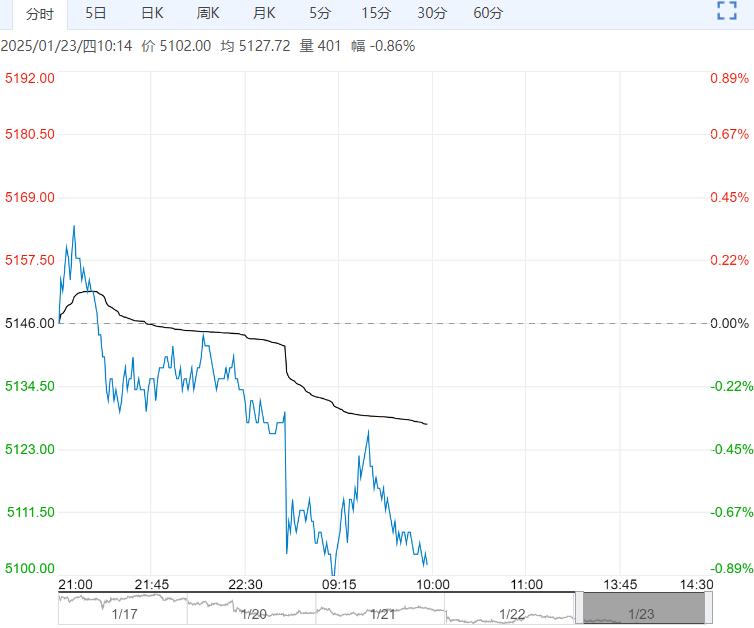

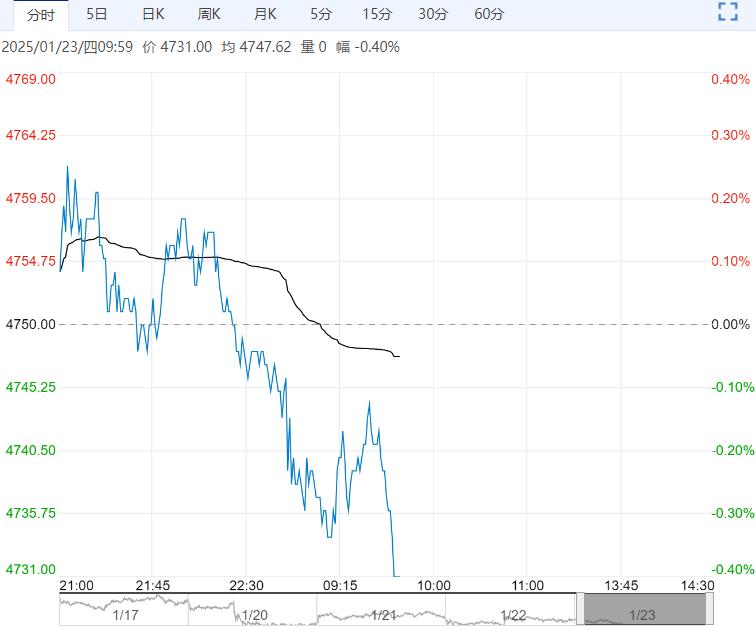

国债期货收盘多数下跌,30年期主力合约涨0.15%,10年期主力合约跌0.02%,5年期主力合约跌0.05%,2年期主力合约跌0.03%。银行间主要利率债收益率普遍上行。截至17:00,10年期国开债“24国开15”收益率上行1.25bp报1.66%,10年期国债“24附息国债11”收益率上行1bp报1.6275%,30年期国债“24特别国债06”收益率上行1bp报1.8750%,5年期国开债“24国开08”收益率上行1.5bp。

【资金面】

央行公告称,为对冲公开市场逆回购到期、现金投放等因素的影响,维护春节前流动性充裕,1月22日以固定利率、数量招标方式开展了11575亿元14天期逆回购操作,操作利率1.65%。Wind数据显示,当日9595亿元逆回购到期,因此单日净投放1980亿元,为连续八日净投放。资金面方面,央行公开市场周三逆回购操作规模11575亿元,但在对冲巨量到期后净投放量不足2000亿,银行间市场资金面早盘边际企稳,尾盘又出现收敛迹象。银存间1天质押式回购(DR001)加权平均价上行0.06bp报1.7995%,银存间7天质押式回购(DR007)加权平均价下行16.03bp报1.8721%;非银机构以信用债为抵押融资成本稳步下降。CNEX资金情绪指数最新报68,早盘一度回落至52。

【政策面】

经中央金融委员会审议同意,中央金融办、中国证监会、财政部、人力资源社会保障部、中国人民银行、金融监管总局联合印发《关于推动中长期资金入市工作的实施方案》。主要举措包括提升商业保险资金A股投资比例与稳定性。在现有基础上,引导大型国有保险公司增加A股(含权益类基金)投资规模和实际比例。对国有保险公司经营绩效全面实行三年以上的长周期考核,净资产收益率当年度考核权重不高于30%,三年到五年周期指标权重不低于60%。抓紧推动第二批保险资金长期股票投资试点落地,后续逐步扩大参与机构范围与资金规模。

【操作建议】

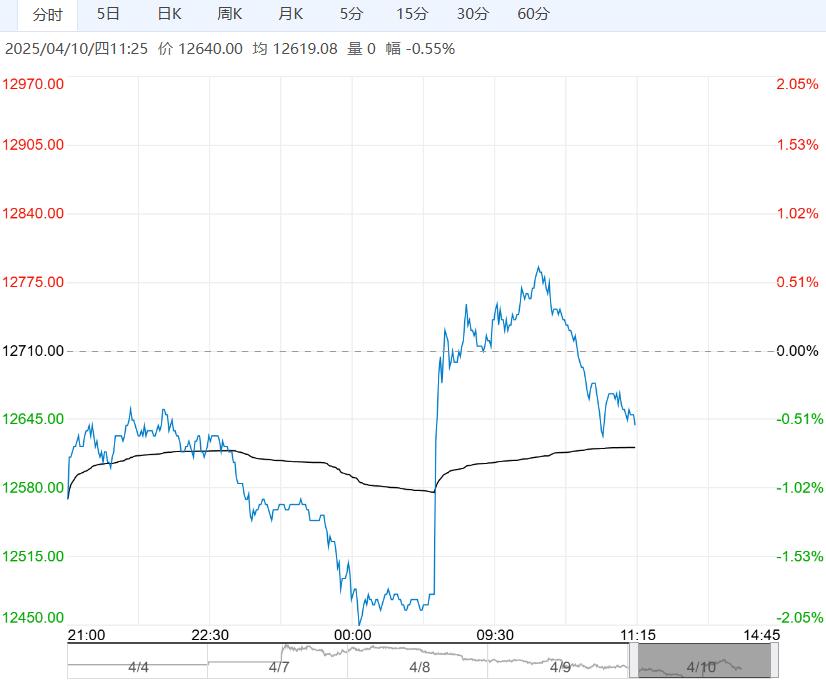

美国对于关税加征的政策预计仍有反复,贸易冲突的忧虑阶段性还会冲击市场。短期债市定价主线仍在资金面和宽货币预期,昨日资金面收敛带动短端骗弱,而多部门推动长期资金入市利好权益资产,政策预期对长债形成一定压制。春节前债市走势或取决于资金面情况,如果央行对资金面呵护力度加大,如进一步有降准操作落地,债市可能呈现偏强走势,如果央行投放不及预期,资金面延续偏紧张,债市可能难以摆脱震荡走势。单边策略上,短期建议对债市维持中性,同时关注资金面和海内外政策动向。

<上一篇 宏观政策预期仍存 预计股指短期震荡

下一篇>已是最后一篇

相关阅读

实际需求未见增长亮点 不锈钢短期或将延续弱势

4月10日早盘,不锈钢主力合约弱势下行,目前盘内...[详情]

郑商所:关于动力煤期货2604合约有关事项的公告

一、交易保证金标准和涨跌停板幅度:交易保证金标准为50%,涨跌停板幅度为10%。按规则...