国债期货收盘全线下跌,30年期主力合约跌0.25%,10年期主力合约跌0.03%,5年期主力合约跌0.01%,2年期主力合约跌0.01%。

【市场表现】

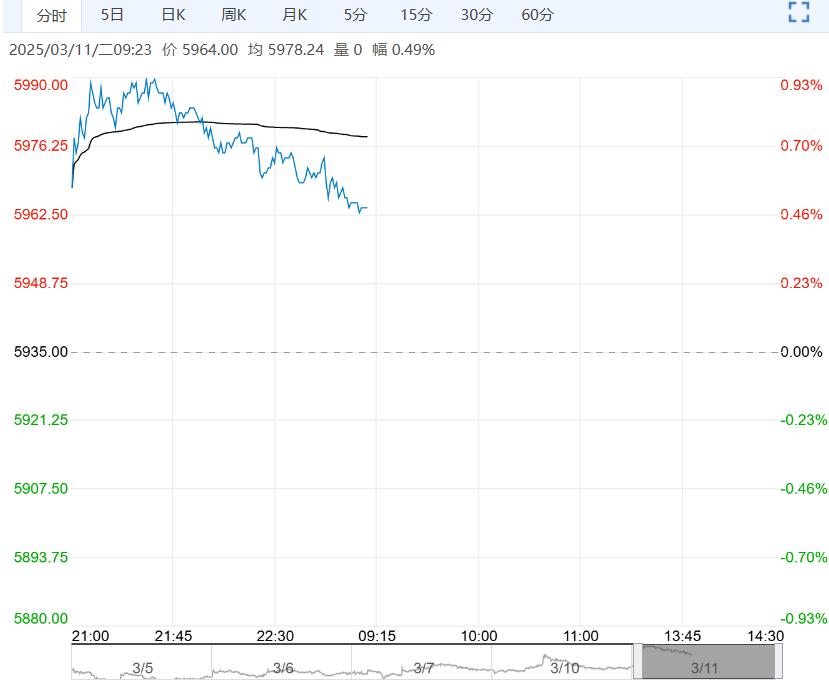

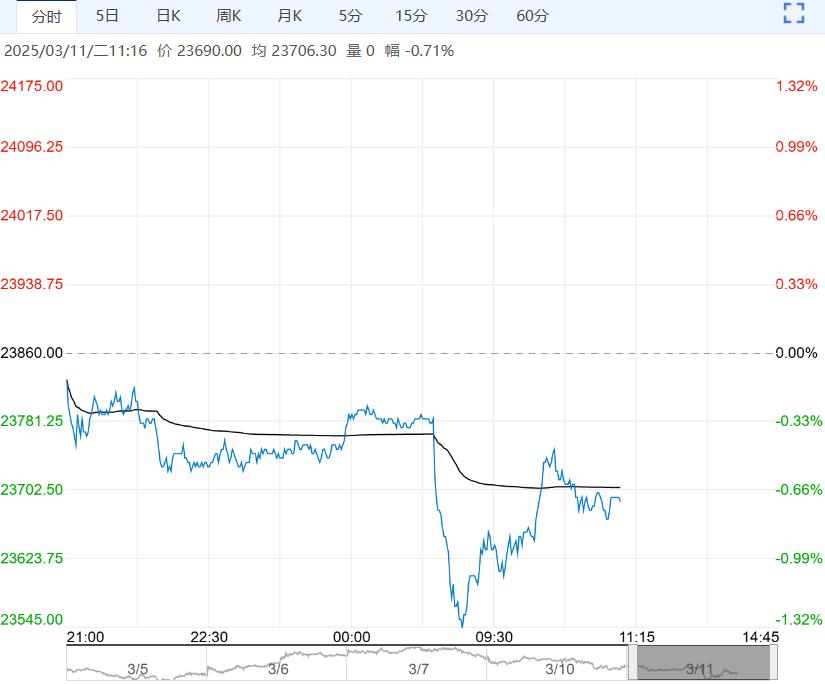

国债期货收盘全线下跌,30年期主力合约跌0.25%,10年期主力合约跌0.03%,5年期主力合约跌0.01%,2年期主力合约跌0.01%。银行间主要利率债走势分化,中长券延续弱势收益率普遍上行,3年以内的短券偏暖。10年期国开债“25国开05”收益率上行2.1bp报1.8185%,10年期国债“24附息国债11”收益率上行1.25bp报1.80%,30年期国债“24特别国债06”收益率上行2.75bp报2.0025%,1年期国开债“21国开03”收益率下行2bp,1年期进出口行债“25进出01”收益率下行2bp。

【资金面】

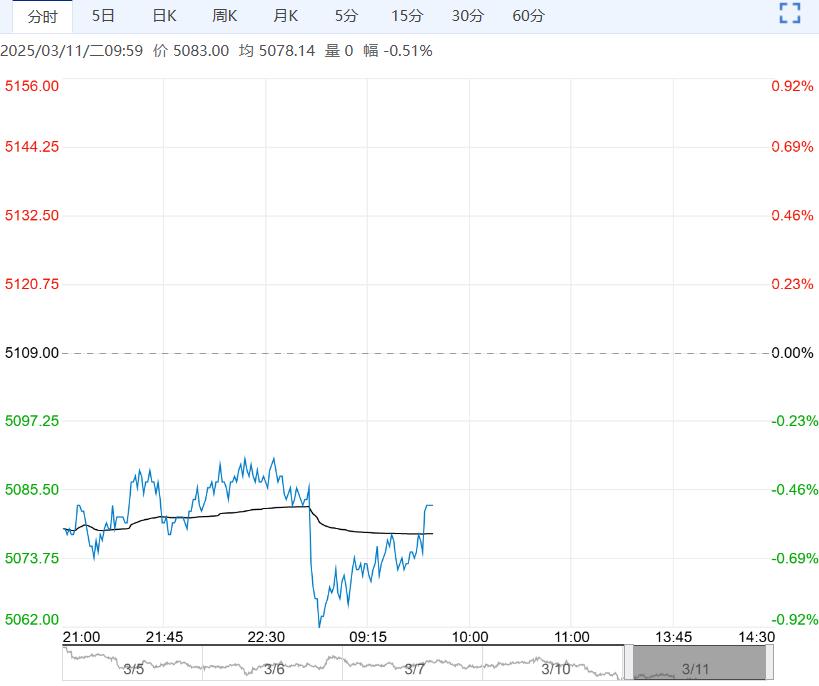

央行公告称,3月10日以固定利率、数量招标方式开展了965亿元7天期逆回购操作,操作利率为1.5%。Wind数据显示,当日970亿元逆回购到期,据此计算,单日净回笼5亿元。资金面方面,银行间资金市场周一延续平衡局面。存款类机构隔夜回购加权利率、非银机构融入隔夜回购报价均在1.80%上下,隔夜资金价格在该位置附近暂时达到平衡。长期资金方面,全国和主要股份制银行一年期同业存单最新成交在约2.02%,较上日变动不大。交易员表示,央行公开市场连续净回笼但规模已大幅收窄,本周影响供需的因素不多,流动性保持相对均衡的难度不大,在大行隐形指导价的指引下,资金利率料仍较为平稳。

【操作建议】

昨日日内股债跷跷板凸显,同业存单发行利率仍提价,期债延续偏弱情绪震荡下跌。短期债市核心矛盾为资金面走向,3月至今资金面边际有边际转宽,隔夜与7天期资金利率下行至1.8%附近,但是同业存单发行利率尚未明显下行,或指向银行机构负债压力仍较强。

两会后资金面能否持续转宽更多或取决于央行投放,结合政府工作报告表述,如果后续政府债发行靠前,货币政策予以配合乃至有降准措施出台,或增强市场对资金面转宽的信心,国债收益率曲线或向牛陡方向演变,不过要突破利率前低还需降息预期增强配合,短期仍需更多经济数据指引较难出现。如果资金面在3月中下旬并未明显转宽松而是继续维持当前状态,10年期国债利率或更可能先在1.7%-1.8%区间震荡,等待3月经济数据指引。短期单边策略上仍建议观望。基差策略上,建议关注TS品种合约基差做阔与正套策略。套保策略上,可关注基差低位空头套保建仓机会。

下一篇>已是最后一篇

相关阅读

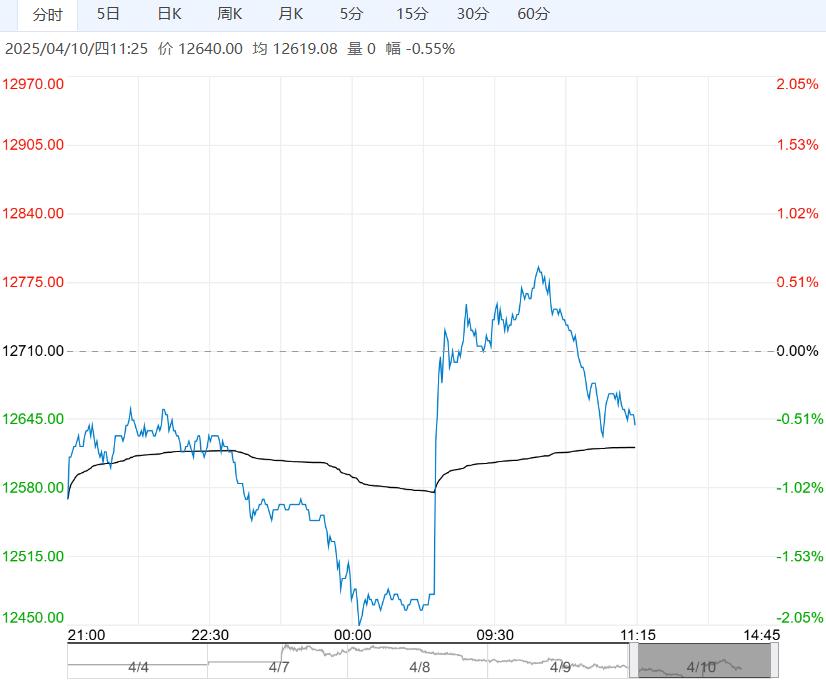

实际需求未见增长亮点 不锈钢短期或将延续弱势

4月10日早盘,不锈钢主力合约弱势下行,目前盘内...[详情]

郑商所:关于动力煤期货2604合约有关事项的公告

一、交易保证金标准和涨跌停板幅度:交易保证金标准为50%,涨跌停板幅度为10%。按规则...